Liebe Hivegemeinde,

Liebe Freiheitsfreunde,

Liebe Freiheitsfeinde,

Liebe Deflationisten,

Liebe Inflationisten,

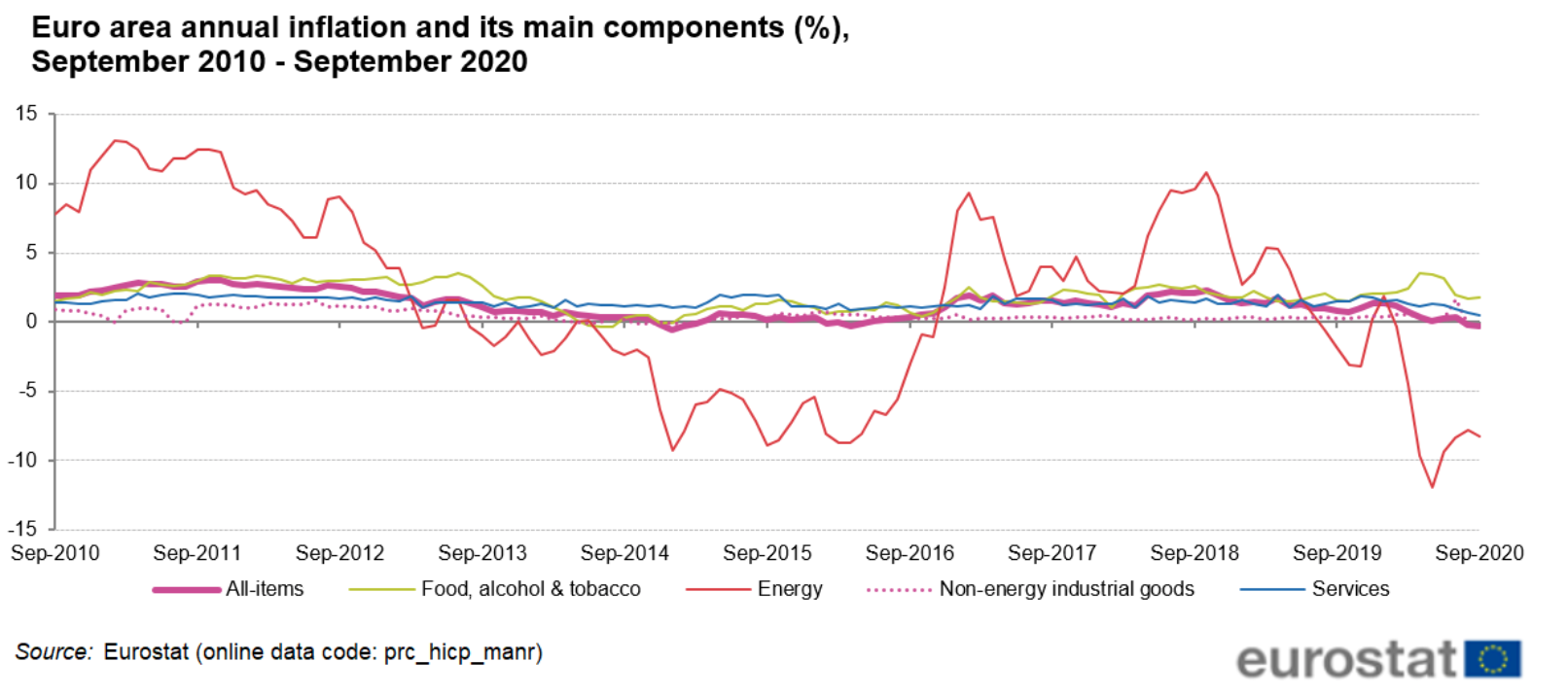

seit Jahren kämpfen nun die Zentralbanken dieser Welt gegen die zu niedrige Inflation.

Man hat den Refinanzierungssatz bzw. den Einlagenzins bei der Zentralbank auf null oder sogar ins Negative gesenkt, man betreibt nun schon jahrelang QE, aber das Ziel von 2% Inflation ist nicht zu erreichen.

Die Inflation bleibt niedrig:

Ich höre schon wieder die Kritiker:

“Aber die Inflationsstatistiken sind doch alle gefälscht!”

Glaubt wirklich jemand die Bondsmärkte lassen sich von gefälschten Statistiken täuschen?

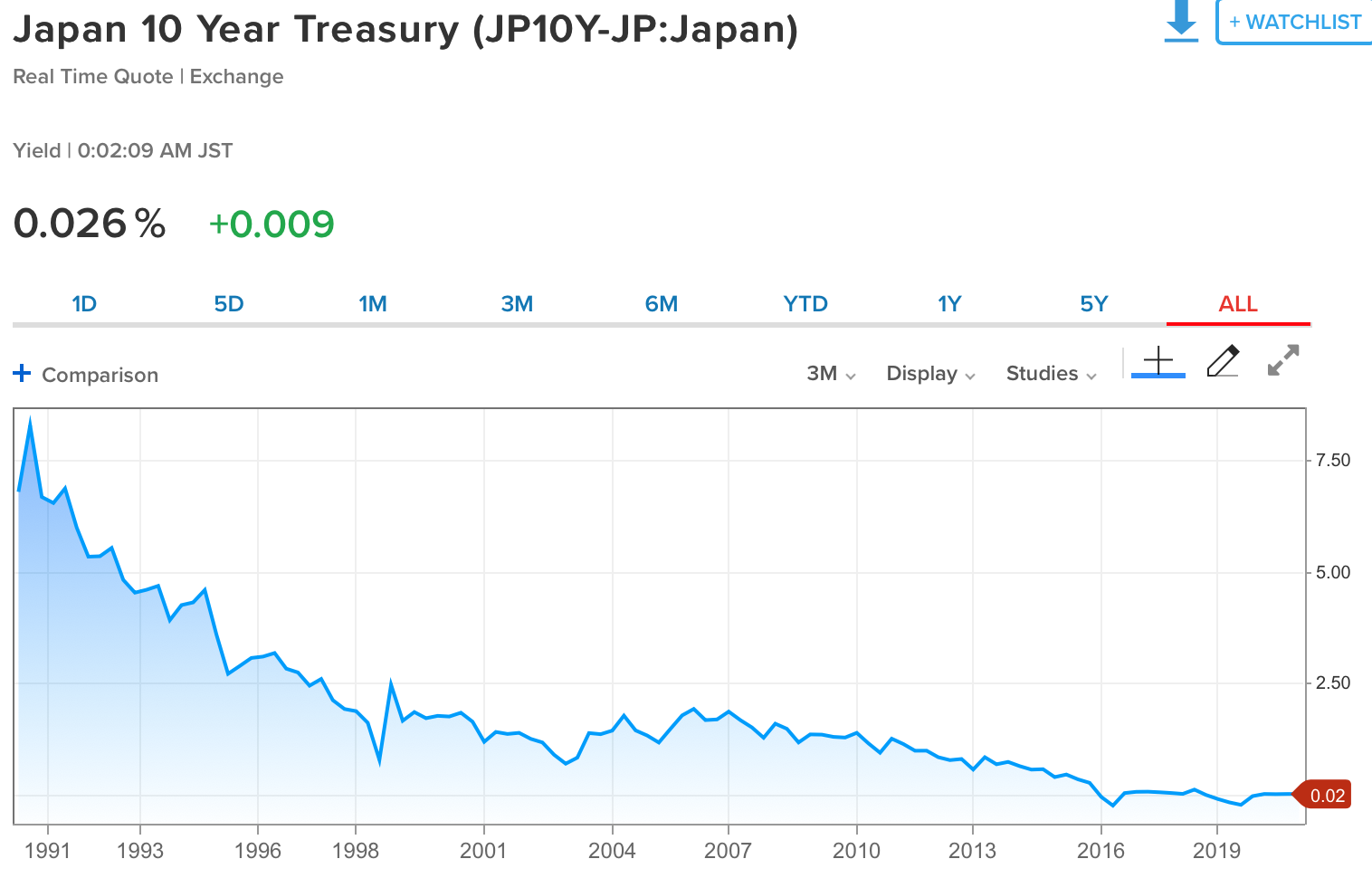

Die Zinsen auf die Staatsanleihen fallen:

(Dies ist ein Zeichen für niedrige/fallende Inflationsraten)

Schon höre ich die nächsten Kritiker:

“Die Inflation ist nur so niedrig, weil das ganze neu gedruckte Geld in die Aktienmärkte fließt!”

Schauen wir uns dazu das Beispiel Japan an.

Die Japaner betreiben seit 1990 QE (roter Rahmen).

Wo sind die Aktienmärkte heute und wo waren sie damals?

Nun zurück zum eigentlichen Thema:

Trotz unglaublichen Deficit Spending in praktisch allen Staaten der westlichen Welt aufgrund der Corona Krise, schafft man es nicht der Inflation auf die Sprünge zu helfen.

Selbst Billionen von Dollar, Euro, Yen und Pfund, die man in die Wirtschaft pumpt, scheinen nicht genug zu sein.

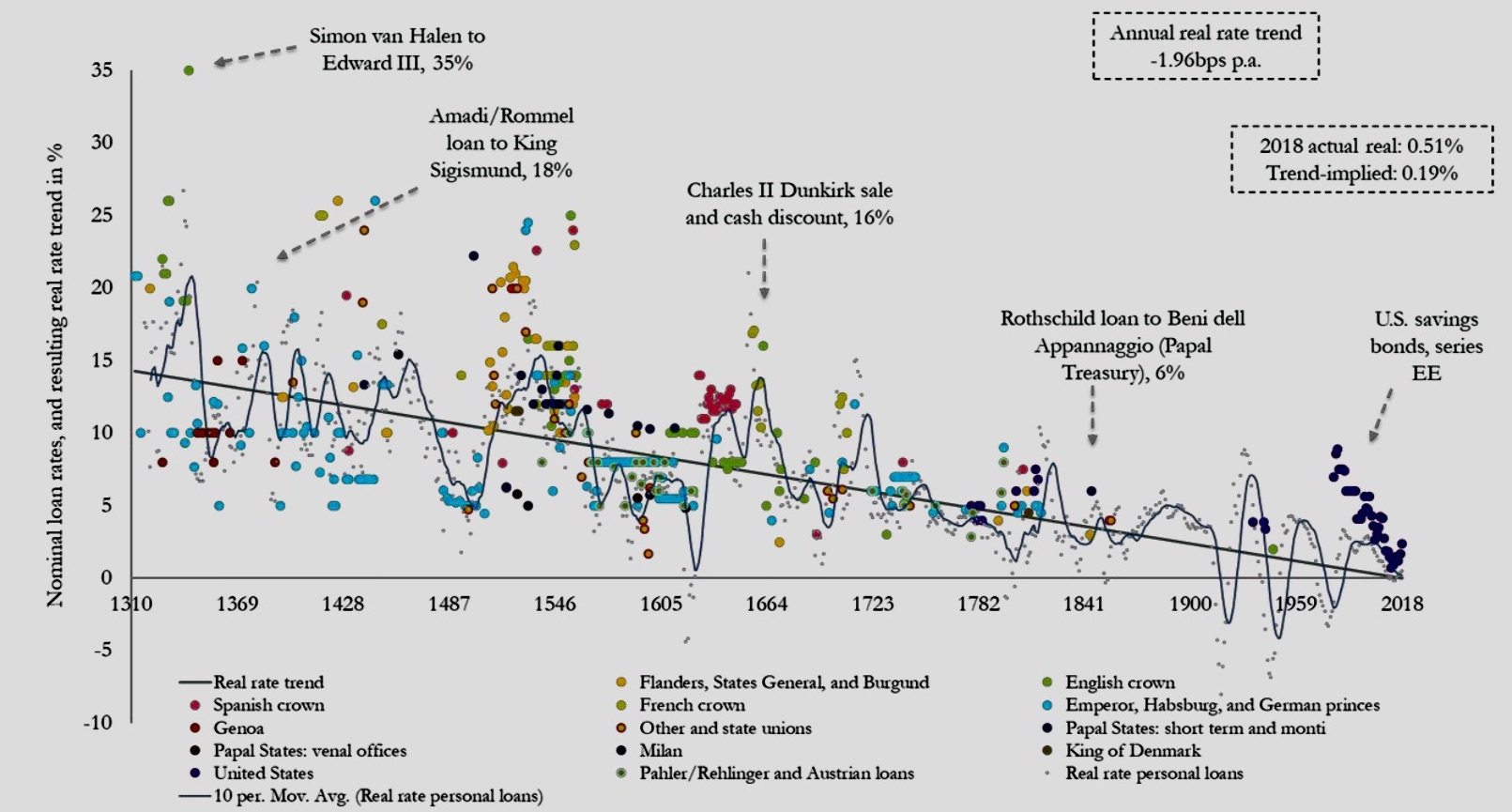

Ich habe ja schon oft hier geschrieben, dass die Zentralbanken auf die Zinsen überhaupt keinen Einfluss haben bzw. den Märkten hinterherlaufen, wie auch folgende Studie von der Bank of England zeigt:

Lassen wir dies aber heute einmal beiseite und tun so als würden die Zentralbanken den Zins kontrollieren.

Warum also gibt es keine Inflation?

Diese Frage ist leicht zu beantworten.

Man hängt immer noch der falschen Geldtheorie an.

In den Zentralbanken herrscht immer noch der Monetarismus.

Man glaubt man könnte die Geldmenge kontrollieren und durch die Manipulation des Zinses die Wirtschaft steuern.

Das Problem ist aber, dass diese Theorie falsch ist.

Geld entsteht beim Kauf und wird durch Bezahlung vernichtet.

Diese beiden einfachen Grundsätze sollten eigentlich ausreichen, um zu verstehen, warum die Geldmengentheorie falsch ist.

Die Geldnutzergemeinschaft als Ganzes kauft nicht mehr, wenn sie mehr Geld hat, sondern das Geld entsteht, weil die Leute mehr kaufen.

Natürlich entsteht kein Geld, wenn ich ich etwas kaufe und sofort bar bezahle.

Ich habe aber nur deshalb Geld, weil in der Vergangenheit irgend jemand Waren oder Dienstleistungen gekauft hat, ohne Geld zu haben (keine Schulden, kein Geld).

Das Argument, dass die Leute bei niedrigen Zinsen eher bereit sind sich zu verschulden, ist auch nicht richtig.

Unternehmen verschulden sich nicht, nur weil der Zins niedrig ist, sondern, wenn die Aussichten gut sind die produzierte Ware gewinnbringend zu verkaufen.

Die Zinsen sind sowieso Teil der Preiskalkulation und spielen keine so große Rolle.

Auch die Banken vergeben nicht mehr Kredite, nur weil der Zins niedrig ist, sondern wenn die Nachfrage nach Krediten hoch und gleichzeitig die Bonität der Schuldner gut ist.

Bei den Privatleuten spielt nicht so sehr die Zinshöhe, sondern die Zinstrenderwartung eine Rolle.

Das heißt hohe Zinsen werden sehr oft als noch niedrige Zinsen und niedrige Zinsen werden oft als noch hohe Zinsen angesehen.

Schauen wir uns dazu ein Beispiel an:

Nehmen wir an jemand möchte ein Auto kaufen und es auf Kredit finanzieren.

Rechnet er nun mit fallenden Zinsen, dann wird er den Kauf noch möglichst lange hinausschieben.

Rechnet er jedoch mit steigenden Zinsen, dann wird er den Wagen möglichst schnell kaufen, um sich noch zu einem relativ niedrigen Zinssatz zu verschulden.

Will er den Wagen bar bezahlen und rechnet mit fallenden Zinsen, dann wird er auch wenig Lust haben sein Sparguthaben, welches noch zu einem hohen Zinssatz angelegt ist aufzulösen und deshalb den Kauf noch aufschieben.

Vielleicht hat er sein Geld auch in Anleihen angelegt und will, da er mit fallenden Zinsen rechnet, noch warten, um seine Anleihen zu höheren Kursen zu verkaufen (fällt der Zins, dann steigen die Anleihenkurse und umgekehrt).

Will er den Wagen bar bezahlen und rechnet mit steigenden Zinsen (fallenden Anleihenkursen), dann wird er möglichst schnell seine Anleihen verkaufen bzw. sein Sparguthaben, welches noch zu relativ niedrigen Zinsen angelegt wurde, auflösen und das Auto kaufen.

Grundsätzlich kann man also sagen:

Ein weiterer Punkt wird von den Zentralbanken auch gerne vergessen/missverstanden:

Zinsen sind ein Einkommen für die Wirtschaft und lassen die Geldmenge wachsen.

In der Theorie der Zentralbanken heißt es ja immer, dass steigende Zinsen die Inflation bremsen, weil sie die Geldmenge reduzieren bzw. das Geldmengenwachstum bremsen.

Wenn ich 100€ auf dem Konto habe und einen Zins von 3% erhalte, dann habe ich in einem Jahr 103€ auf dem Konto.

Erhöht sich der Zins und meine 100€ werden mit 6% verzinst, dann habe ich nächstes Jahr 106€ auf dem Konto.

Die Geldmenge ist also gewachsen und nicht kleiner geworden.

(Die Theorie, dass sich die Menschen dann weniger Kredite aufnehmen habe ich ja weiter oben schon widerlegt.)

Ich höre schon wieder die Kritiker:

”Aber schließlich hat doch Paul Volcker damals mit seinen drastischen Zinserhöhungen die Inflation gebrochen!”

Nein hat er nicht. Die Grund für die hohe Inflation der 70er war die drastische Ölpreiserhöhung der OPEC Staaten. Damals noch ein mächtiges Ölkartell. Als Reaktion darauf wurde der Energiemarkt (Vor allem die Öl-und Gasförderung) in den USA stark dereguliert und somit die Macht des Ölkartells gebrochen.

Wenn überhaupt hat Volcker die Inflation verlängert.

Nun zurück zu den Zinsen:

Warren Mosler bezeichnet Zinsen als ein bedingungsloses Grundeinkommen für Leute, die Geld haben.

Dieses “bedingungslose Grundeinkommen” verringert sich bei fallenden Zinsen entsprechend.

Bei privaten Schulden oder Unternehmensschulden spielt das keine große Rolle bzw. es gleicht sich aus.

Betrachten wir aber die drei Sektoren Staat, private Haushalte/Unternehmen und Ausland und ziehen in Betracht, dass die Bilanz dieser drei Sektoren immer ausgeglichen ist, dann sehen wir, dass niedrige Zinsen auf Staatsanleihen bedeuten, dass die anderen zwei Sektoren weniger Einkommen haben. Das Ganze wird noch schlimmer, wenn sich ein großer Teil der Staatsanleihen im Besitz der Zentralbanken befindet, da der Gewinn der Zentralbank an den Staat zurückfließt.

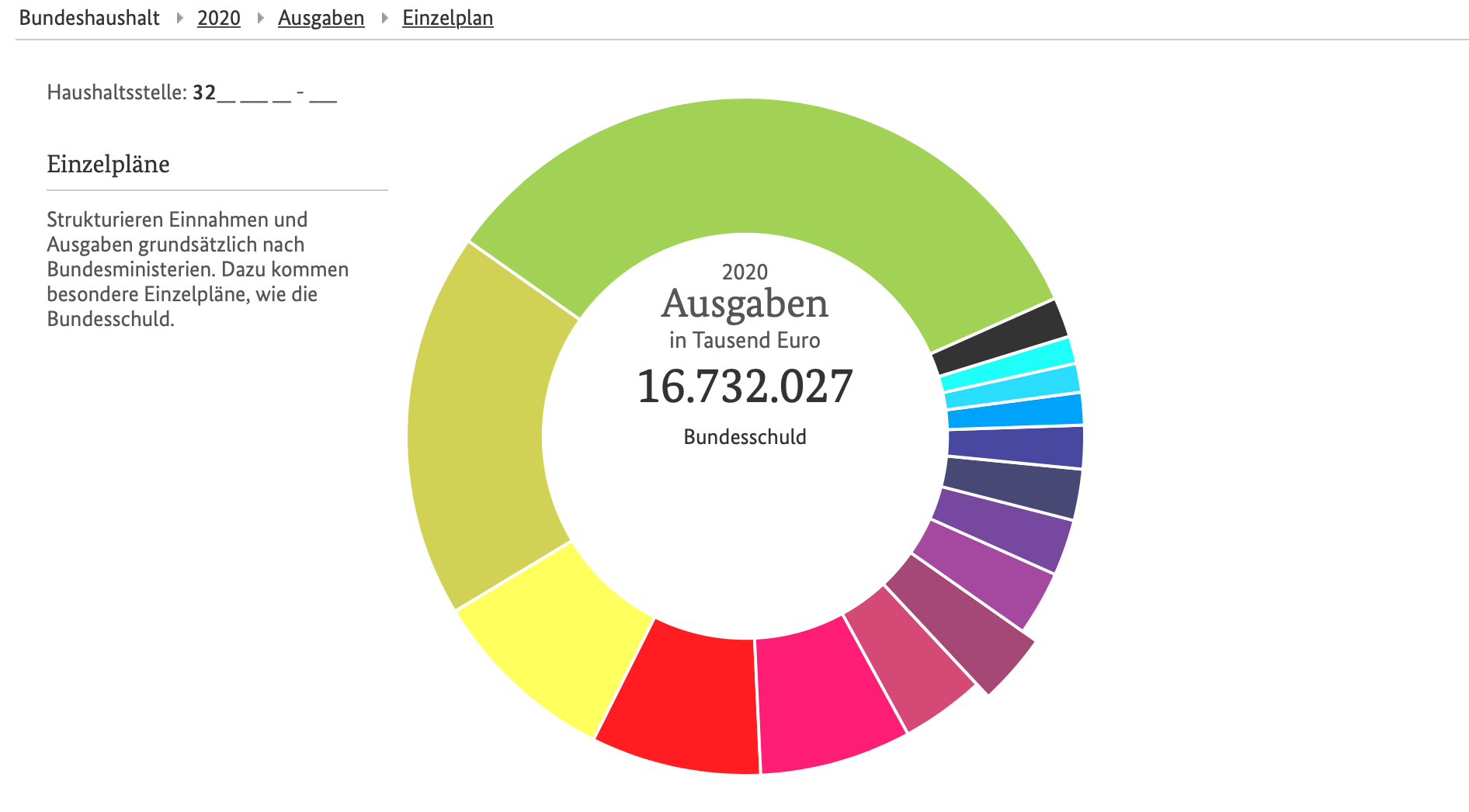

Schauen wir uns dazu einmal die aktuelle Situation der Bundesrepublik an:

Die Bundesrepublik Deutschland hat aktuell 2.2 Billionen Schulden und zahlt darauf im Jahr 2020 einen Schuldendienst von 16.7 Milliarden Euro.

Dieses Geld fließt den deutschen Haushalten und Unternehmen und dem Ausland zu.

Es ist also ein Einkommen für die Wirtschaft.

Nehmen wir nun an, die durchschnittlichen Zinsen auf die Bundesschuld würden auf 5% steigen.

Bei einem Zinssatz von 5% hätte also die Wirtschaft 110 Milliarde Euro mehr Einkommen.

Damit hätte man auf jeden Fall eine höhere Chance die Inflation in Richtung der Zielmarke zu treiben.

Wie man also sieht, wirken hohe Zinsen inflationär und nicht deflationär.

Sollte jetzt die Zentralbanken wirklich die Zinsen kontrollieren und die Inflation aufgrund der Corona-Staatsdefizit-Orgien tatsächlich anziehen und die Zentralbanken wie in der Vergangenheit darauf mit Zinserhöhungen regieren, dann Gnade uns Gott.

Gott sei Dank glaube ich nicht an die Macht der Zentralbanken.

Bis bald.

Stephan Haller

Das hatte ich vor rund 15 Jahren bereits skizziert - allerdings an anderer Stelle. Die Zinskurve befindet sich in einer langfristigen Untertassenformation - so damals meine Aussage.

Mittlerweile schliesse ich aber nicht mehr aus, dass diese disruptiv beendet wird - im Sinne das aus Glaube Unglaube wird.

Auch das ist richtig - denn der Konsumverzicht in der Gegenwart führt zu mehr Guthaben durch Zins in der Zukunft, wobei der Zins das Risiko ausgleicht, dass die Ersparnisse nicht mehr für den Konsum zur Verfügung stehen.

Je höher das Ausfallrisiko des Schuldners, umso höher der Zins. Wenn der Zins stark steigt, steigt folglich auch das Ausfallrisiko. Der Sparer wird sein Geld eher ausgeben und konsumieren, als es zu verleihen und möglicherweise hinterher mit leeren Taschen dazustehen.

Das Leben ist manchmal so einfach - aber die Intellektuellen kapieren das oftmals nicht.

Beste Grüße.

Verwende doch bei deinen Finanzbeiträge noch das tag #leofinance und #palnet

Ich wusste gar nicht, dass es das hier auch gibt.

Wenn die Zentralbanken keinen Einfluss auf die Märkte haben, dann frage ich mich, warum um das Jahr 2011/12, die Bonität der meisten Südländer extrem schlecht war und ca. ein Jahr später wieder wie auf Vor-Krisen-Niveau. Haben die ihre Hausaufgaben gemacht oder wurde ihnen geholfen, ihre Schulden "verschwinden" zu lassen? Und seit dem fallen die Anleiherenditen weiter. Also verbessert sich laufend deren Bonität?

Das Problem beim Euro war von Anfang an, dass man als Mitgliedsstaat Währungsnutzer und nicht Währungsherausgeber ist.

Man kann also als Staat pleite gehen.

Hinzu kommen die relativ strengen Verschuldungsregeln, die überhaupt keinen Sinn machen (schadet es dem USD wenn Kalifornien zu hohe Schulden hat?).

Hinzu kamen noch die hohen Anforderungen an Wertpapiere, die als Sicherheit für Zentralbankgeld hinterlegt werden müssen. Als das Rating bestimmter Staaten unter eine bestimmte Ratinggrenze gefallen ist, konnten die Banken sie nicht mehr bei der Zentralbank zur Refinanzierung hinterlegen.

Also wurden sie auf den Markt geworfen, dadurch sind die Kurse ins Bodenlose gefallen und dadurch die Zinsen explodiert.

Mit den ganzen Rettungsschirmen und Garantien plus einer Aufweichung der Regeln hatte sich das Ganze schnell beruhigt.

Wie man sieht, ist der Euro auch mit nicht so strengen Regeln nicht untergegangen.

Das ganze Leid der Bürger in den Südstaaten hätte man sich sparen können.

Es bleibt zu hoffen, dass die wegen der Coronakrise ausgesetzten Verschuldungsgrenzen nicht wieder eingeführt werden.

Staatsverschuldung = Vermögen der Bürger.

Leider ist das in Deutschland nicht bekannt und dann wundert man sich warum das Privatvermögen der Italiener, Griechen, usw. deutlich höher ist als das der Deutschen.

Bei uns ist man ja sogar stolz auf Exportüberschüsse und schimpft gleichzeitig über die Defizite der Südländer.

Gibt kaum ein dümmeres Volk als das unsere...

Der Weg das System mit Geld zu fluten ist einfach aber es wieder zu entziehen ist nahezu unmöglich geworden, denn viele sind total verschuldet und würden höhere Zinsen nicht überlegen. Diese Situation finden wir aber in vielen Ländern und die USA und China sind vorne mit dabei, es wird echt spannend aus dieser Spirale wieder raus zu kommen.

Wir haben das System nicht mit Geld geflutet, sondern mit Zentralbankreserven.

Das Geld war schon vorher da, nur in anderer Form.

Geldmengenreduzierung = Geldvermögensreduzierung.

Das kann niemand wollen.

Das stimmt zwar grundsätzlich. Die Zinsen werden zwar letztlich vom Kunden bezahlt und werden einfach mit einkalkuliert. Es passt dann halt oder es passt nicht.

Aber sie spielen dennoch eine erhebliche Rolle durch die Opportunitätskosten der Kreditaufnahme/des Sparens. Und das führt auf jeden Fall dazu, dass Kredite im Moment oft völlig unnötig in teilweise erheblicher Höhe aufgenommen werden, die nicht direkt als Investitionen genutzt werden, sondern als Rücklagen oder einfach als Fuckoff-Money. Es kostet ja nix, im Gegenteil.

Ansonsten ist Deine Theorie ganz nett, aber Du kennst ja meine bäurische Einstellung zu diesem Thema ohnehin.

Die Ausgaben des einen sind die Einnahmen des anderen.

Auch wenn es z.B. ökonomisch nicht viel Sinn ergibt, wenn sich z.B. Apple Geld leiht, um die eigenen Aktien zurückzukaufen, so landet dieses Geld schlussendlich immer bei irgendjemanden, der es aus seiner Sicht sinnvoll einsetzt.

Es ist nur eine Sauerei, wenn Unternehmen dann Staatshilfen beantragen (und bekommen), die jahrelang die eigenen Aktien zurückgekauft haben.