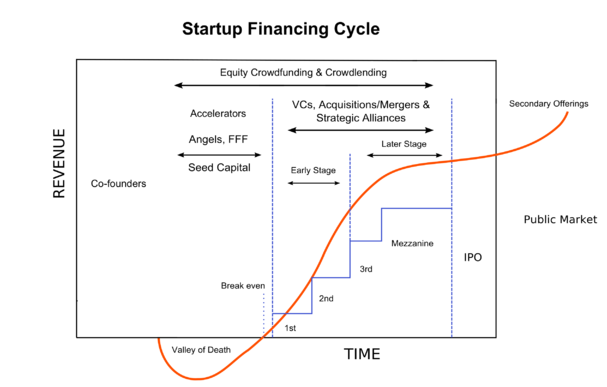

과연 스타트업에 투자한 초기 투자자들은 언제쯤 수익실현에 돌입 할까요? 이 부분에 관해 이야기를 해보고자 합니다. 제가 겪어본 스타트업의 경우 투자유치 관한 곡선과 단계는 위 그림과 유사합니다. 처음 창업이 시작되고 자금을 여러 곳에서 지원을 받습니다. 초기 단계에는 운좋게 엔젤투자자로부터 투자를 받기도 하지만 FFF 즉 Family, Friends, Foolish 에게서도 투자를 받는 것이 대부분이라고 합니다. 그리고 그 단계를 지나 시리즈 A, B 와 같은 얼리 스테이지를 지나 시리즈 C, 그리고 주식과 채권의 경계선인 메자닌 투자를 받아 최종적으로 IPO 를 목표로 진행하게 됩니다.

보통 국내의 경우 엔젤투자의 규모는 약 1억에서 3억정도, 시리즈 A는 1억에서 3~5억, 시리즈 B는 3~5억에서 10억 이런식으로 규모가 점차 커지며 진행됩니다. 물론 빠른 경우에는 엔젤이나 시리즈A단계에서 10억 이상의 투자를 이끌어내기도 합니다. 초기에 너무 큰 밸류를 받게 되면 순차적으로 진행되는 다음 라운드에서 또 다른 투자자들의 관심을 이끌어내기가 어려워집니다. 이에 관한 상황을 매우 잘 표현한게 의외로 미국 드라마 '실리콘밸리' 입니다. 초기 시즌에서 주인공은 초기에 과도한 투자를 받아 몸집을 불릴 것인가. 아니면 단계적으로 차분히 가치를 인정받을지를 놓고 갈등하는 장면이 잘 묘사되어 나옵니다.

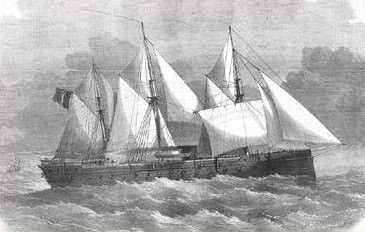

갑자기 돈 이야기 하는데 무슨 이 양념사진들인가 할것입니다. 사실 이러한 벤처투자의 시작은 저 향신료들이었습니다. 중세시대 유럽에서는 저런 향신료의 가치가 매우 높았습니다. 같은 양의 후추가 당시 같은 무게의 금과 똑같은 가치를 지닐 정도였으니까요. 하지만 이러한 향신료가 많은 인도로부터 유럽까지 가져오는데 지나야만하는 그 항로는 너무나도 길고도 멀고 위험했습니다. 하지만 저 멀리 남아프리카를 지나 인도에 무사히 갔다오면 한척당 약 10~15배 정도의 엄청난 고수익을 올릴수 있는 사업이었습니다.

하지만 이러한 모험을 하는데는 기상이변 등등의 많은 자원소모와 위험이 동반되었고, 이걸 개인이나 소수가 감당할 수는 없었습니다. 결국 자본과 사람을 많이 모아야 했고, 이러한 법인 또는 주식과 같은 형태를 가장 빨리 발전시킨 나라가 바로 네덜란드였습니다. 설마..? 네 그렇습니다. 바로 최근들어서도 흔히 회자되는 바로 그 튤립파동이 일어났던 그곳으로서 최초의 법인과 주식, 선물이 거래된 곳입니다. 이 벤처투자는 당시 중세 유럽의 초기 출발때부터 위험과 리스크를 감수해야만 했고, 또 적지 않은 인내심이 필요한 부분이었습니다.

실제 제가 스타트업에 코파운더로 참여하고 엔젤투자단계를 지나 시리즈A 단계까지 투자유치를 진행해본적이 있습니다. 법인을 설립하고 약 1년이 지나는동안 해당 단계까지 투자받은 총 금액은 4억원 정도 규모였습니다. 만약 개인 엔젤투자자나 작은 캐피털사였다면 시리즈A나 B 정도에 손바꿈을 하고 손을 털고 나가겠지만, 꽤 규모가 있는 투자회사였기 때문인지 그들의 제시한 계약서에는 IPO를 최종목적으로 한다는 것이 정확히 명시되어 있었습니다. 그리고 그들은 최소 5년에서 길게는 10년 정도 이후를 회수기간으로 잡았습니다.

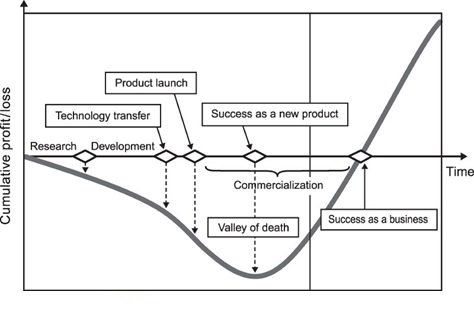

위 그림은 흔히 업계 흔히 말하는 죽음의 계곡. 즉 데스밸리입니다. 빠른 시기에 운좋게 자금을 받은 기업이나, 그렇지 않은 기업 대부분이 저 데스밸리를 체험하게 됩니다. 실제 제품이 나오지 않았거나 나왔던 경우라도 실제 시장에서 제대로 인정받기 까지는 꽤 적지 않은 시간이 소요됩니다. 결국 투자자는 창업자와 마찬가지로 저 죽음의 계곡이라고 하는 고난의 시간을 반드시 견뎌내야만 합니다. 그리고 이건 항상 뒤따르는 필수적인 단계이기도 합니다.

위는 비트코인의 대표적인 투자자로 알려진 윙클보스 형제들입니다. 그들 또한 어쩌면 엔젤투자. 또는 시리즈 A 단계에 들어선 초기투자자라고 볼수 있습니다. 그리고 그들은 이미 수년전부터 나스닥 ETF 상장의 문을 두드려 왔습니다.

자 사실 모든 초기투자자들. 특히 기업형 투자회사인 벤처캐피털사의 경우에는 IPO 상장을 목표로 투자를 진행합니다. 중간에 경우에 따라 일부 자산을 처분할 수도 있겠지만, 제가 지금까지 받아본 투자계약서에는 모두 IPO 진행을 목적으로 하고 있었습니다. 이는 사실 비트코인 또한 마찬가지입니다. 윙클보스 형제는 5년전부터 나스닥 상장을 시도했습니다. 그리고 그 노력의 결실로 얼마전 처음으로 나스닥은 아니지만 그 전 단계로 시카고 선물 옵션 거래소에 상장을 했습니다.

많은 분들이 지금의 시세 등락으로 이제 끝이 난건가라고 생각하실지 모르지만, 사실 본게임은 지금부터라고 볼수 있습니다. 이전 발표로는 올해 2분기에 나스닥 선물시장에 도입할 예정이라고 하지만, 그것도 목표지점은 아닙니다. 일반 사람들이 누구나 손쉽게 자산포트폴리오에 비트코인을 투자할 수 있는 나스닥 ETF 가 어느 정도 도착지점이라고 볼수 있겠습니다.

마지막으로 다시 중세로 돌아가보겠습니다. 초기의 벤처투자는 저런 위태위태해보이는 배 하나를 믿고 개인이 적지 않은 재산을 투자를 하고서는 기약을 할수 없는 기다림을 이어 나가는 것이었습니다. 태풍이 왔다고도 하고 배가 침몰했다고 하는 흉흉한 소문도 나돌기도 합니다. 그 사이 사람들은 수없이 손바꿈을 하기도 합니다. 긴 시간 기다림에 지친 일부 투자자는 자신이 투자했던 사실을 입증하는 증서를 헐값에 처분해버리기도 합니다.

하지만 애초부터 이 투자라는 것은 반드시 기다림의 연속. 그리고 말 그대로 모험이었습니다. 저 배가 온갖 향신료를 싣고 항구로 제대로 들어서며 금의환향할지, 아니면 어딘가에서 좌초되어 사라져버릴지는 아무도 모릅니다. 하지만 분명한 한가지는 투자라는 것은 분명 길고도 지루한 기다림의 과정을 반드시 수반한다는 점입니다. 때문에 이 성공의 열매는 결코 쉽게 아무나 맛보지 못한다는 점을 여러 투자자분들께서 결코 잊지 않으셨으면 좋겠습니다.

손바꿈 가즈아~

프사와 댓글까지 아주 절묘한 싱크로율입니다 ㅎㅎ

중세시대부터 존버 정신이 있었군요 ㅎㅎㅎㅎ

한 단어로 정의가 되네요. 그때도 지금도 존버는 여전합니다 ㅎㅎ

중세시대 존버정신ㅋㅋ