21.05.2022

Liebe Investorinnen und Investoren,

die Märkte sind weiterhin schwach und werden es meiner Meinung nach auch noch einige Monate bleiben.

Warum ich das denke?

Inflation, Zinserhöhungsphasen und Rezession beeinflussen in der Regel die Gewinne der Unternehmen und das nachhaltig negativ.

Dazu kommt eine Phase der ungeheuren Bewertungsübertreibung an Sachwert Preisen ( Aktien, Immobilien ), die nun seit November 2021 immer weiter auf ein Normalmaß zurückgeführt werden ( müssen ).

Ganz besonders litten in den letzten Monaten Wachstumswerte, ganz besonders die gehypten " Geldvernichter" in diesem Sektor ( Insolvenzen oder Übernahmen durch die Giganten drohen ) und zuletzt hat diese Abwärtsspirale schwacher Ergebnisse und Ausblicke auch die Einzelhändler in USA massiv getroffen.

So verloren Walmart und Target binnen Wochenfrist 22 bzw. 32 % an Wert.

Die Abwärtsspirale schwacher Ergebnisse steht erst am Anfang!

Wer glaubt, jeden kleinen Aufwärtsimpuls als Kaufchance nutzen zu müssen, sollte sein Adrenalin herunterfahren und sich folgendes klarmachen und Zurückhaltung üben.

Eine dramatische Inflation - ausgelöst durch die seit der Corona Pandemie immer wieder unterbrochenen Lieferketten und eine kriegsbedingte Energie- und Rohstoffpreisexplosion - drückt auf den Geldbeutel eines jeden normalen Bürgers.

Dieser gibt das Geld vermehrt nur noch für Notwendiges aus.

Größere Investitionen werden zurückgestellt.

Das drückt die Gewinne bis hinunter zu den Einzelhändlern.

Darüber hinaus leiden viele Unternehmen an fehlenden Vorprodukten bzw. mangelnden Transportkapazitäten ( Stickwort LKW Fahrer an der Front im Donbass, zerstörte Bahnlinien in der Ukraine ).

Die Lieferketten sind massiv gestört und beeinflussen Umsatz und Gewinnerwartung negativ.

Diese Spirale nach unten steht meiner Meinung nach erst am Anfang.

Unternehmen bringen nun die ersten schwachen Quartalsergebnisse , Kurssturz inklusive.

Darauf folgen reduzierte Analystenschätzungen und Kurszielanpassungen nach unten, worauf die Kurse weiter fallen.

Wer in diesen Wochen keine " über den Erwartungen der Analysten " liegenden Ergebnisse und Ausblicke zu geben vermag, wird konsequent vom Markt abgestraft.

Und das wird sich erst dann ändern, wenn wieder Umsatz- und Gewinnerwartungen nach oben gerichtet sein werden.

Als Aktien Käufer kann ich aus langjähriger Erfahrung nur zur Enthaltsamkeit raten.

Die Kurse werden eines Tages drehen, aber bis dahin bleibt noch genügend Zeit zum Einstieg.

Als junger Mann und aktiver Teilnehmer wurde ich in den Jahren 2000 bis 2003 Zeuge "meines ersten Crashs".

Damals dachte ich auch bei jedem kurzen Rebound, ich müsse wieder rein in den Markt.

Die Unerfahrenheit dieser Tage haben mich eine Menge Geld gekostet.

Wer meine Berichte regelmäßig liest, kennt meine Buy & Hold Strategie.

Dabei achte ich immer darauf, dass genügend Cash zum Leben vorhanden ist, keine Investments auf Kredit - niemals - getätigt werden und betrachte mein Aktienportfolio als " privates Unternehmen ", das in Form von Dividenden ständig Erträge an mich ausschüttet.

Daher komme ich nie in Not, einen Zwangsverkauf vornehmen zu müssen.

Ebenso erhalte ich keinen Margin Call, der mich dazu verpflichtet meine Zockerposition weit im negativen Bereich verkaufen zu müssen.

Ich schaue mir in Ruhe die Hektik und manchmal panikartigen Kursausschläge an und weißt genau: in einigen Monaten wird die Welt eine andere sein und die Kurse werden auch wieder steigen.

Der Wert meines Portfolios ist weiter zurückgegangen.

Aber ich will ja morgen nicht verkaufen und muss es auch nicht.

Nvidia, mit 11,5 % des Portfolios meine größte Position, ist nun 48,5 % von seinem Allzeithoch entfernt, das vor 128 Tagen erreicht worden ist.

In der nächsten Woche berichtet Nvidia über das Q1 Ergebnis.

Auch Adobe notiert mittlerweile 39,3 % unter seinem Allzeithoch.

Man sieht eindrucksvoll die Abwärtstrends, besonders beachtenswert neben den Gewinn- und Umsatzerwartungen auch das Kursverhalten im Bezug auf den GD200.

Sofern dieser nicht wieder von unten nach oben durchbrochen ist, bleibt Abwarten die beste Wahl.

Börse ist ein Geduldsspiel.

Und siehe da: in einem breit diversifizierten Portfolio mit Aktien erstklassiger Unternehmen gab es in der letzten Woche auch drei Titel mit neuen Allzeithochs.

ExxonMobil ( Energieprofiteur), The Coca-Cola Co. ( ewig immer langsam hoch ) und British American Tobacco ( Sucht wird niemals untergehen ) waren die Lichter am dunklen Börsenhimmel.

Wer es nicht glaubt: wäre man hier mit Geduld dem GD200 gefolgt, wäre im Januar 2021 ein prima Einstig bei 36,4 € gewesen.

Immerhin 139 % Kurszuwachs bis jetzt.

Den Target und Walmart Crash hätte man zum Einstieg / Vergrößerung der Position nehmen können.

Seit Dezember im langfristigen Aufwärtstrend und schöne Dividenden.

Auch der Phamakonzern AbbVie ( ehemals BASF Pharmatochter Knoll ) hält sich mit 13 % unter seinem Allzeithoch sehr gut.

In dieser Woche ist auch wieder die Quartalsdividende von AbbVie eingetroffen.

Mit 0,99 € pro Aktie im Quartal wurden nun 7,6 % mehr ausgeschüttet als im letzten Quartal.

Medikamente sind Konjunktur unabhängig. Dividendenrendite 2,76 % p.a. netto.

Das größte Risiko für die Pharmabranche aktuelle könnte eine unterbrochene Lieferkette für Pharma Vorprodukte sein.

Als langfristig denkender Investor schaue ich auch immer gerne auf die jährliche Performance meiner Investments.

Besonders wenn an den Börsen Gewitter aufziehen und sich bei den unerfahrenen Anlegern Panik und Frust breit macht, ist dieser langfristige Blick Geld wert.

Immerhin rentiert mein Gesamtportfolio langfristig mitten in der Korrektur bei 9,8 % p.a.

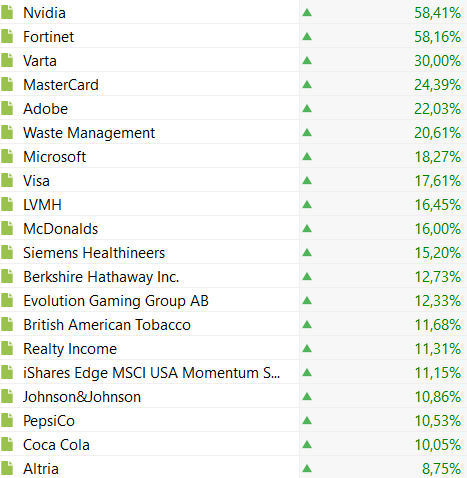

Hier die langfristig besten Aktien ( IZF ):

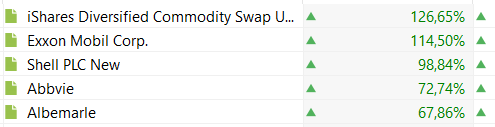

Hier meine Neuaufnahmen in den letzten sechs Monaten ( IZF )

Es lohnt sich Ruhe zu bewahren. In jeder Börsenphase.

Zeitraum schlägt Zeitpunkt.

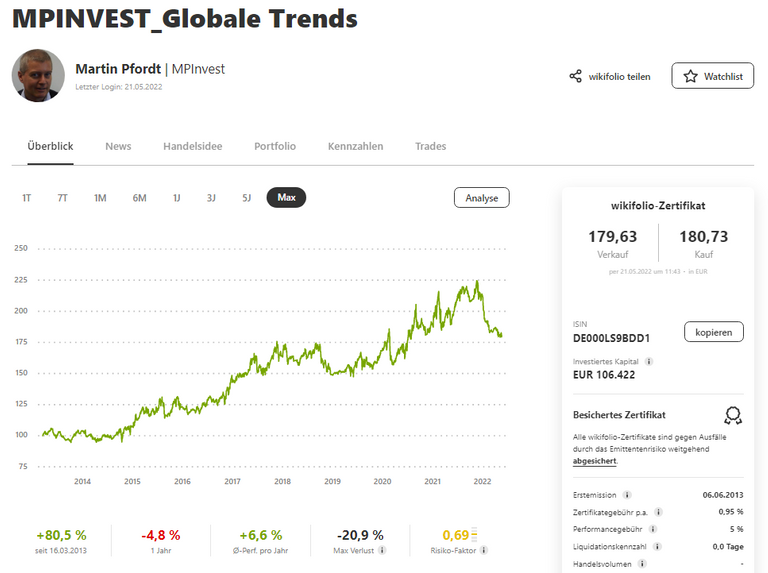

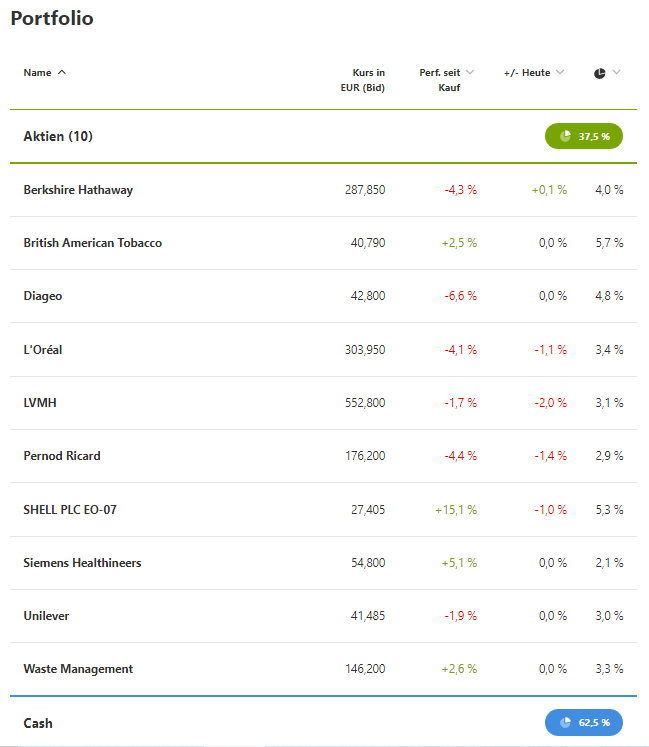

Nach der Umstellung auf Value und Dividenden hat sich mein Wikifolio MPINVEST Globale Trends nun vorerst stabilisiert und konnte sich dem Sturm weitgehend entziehen.

Mit - 15,3 % YTD überwiegt aber auch hier die negative Tendenz.

Ich bin zu spät und nicht konsequent genug aus den Wachstumswerten herausgegangen.

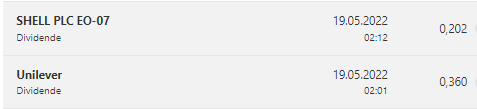

Aber immerhin, auch hier wurden Dividenden gezahlt, für Shell und Unilever.

Dividendenrendite für Shell: 2,9 % p.a. netto

Dividendenrendite für Unilever: 3,4 % p.a. netto

Geduld und Ruhe sind die Zauberworte an der Börse.

Ich achte beim Investieren in Einzelaktien immer besonders auf Qualität, Profitabilität und Umsatz- sowie Gewinnentwicklung der Firmen, in die ich investiere.

Und als großer, übergeordneter Taktgeber auf die Zinsentwicklung ( FED, EZB ) und die großen langfristigen Trends im Kursverlauf ( GD 200 ) der einzelnen Qualitätsaktien.

In diesem Sinne,

allzeit gute Investments

Euer Martin Pfordt

Der Autor hält Anteile der in diesem Artikel erwähnten Aktien im privaten Aktiendepot und über seine Wikifolios der MPINVEST Familie.

Die Inhalte dieser Seite dienen ausschließlich der Information und stellen keine Anlageberatung oder sonstige Empfehlung im Sinne des Wertpapierhandelsgesetzes durch Martin Pfordt ( mpinvest ) dar. Die bereitgestellten Inhalte können eine Anlageberatung nicht ersetzen. Ferner sind die Inhalte nicht als Zusicherung etwaiger Kursentwicklungen zu verstehen. Kursentwicklungen in der Vergangenheit bieten keine Gewähr für die Wertentwicklung in der Zukunft. Die Inhalte sollen nicht als Aufforderung verstanden werden, ein Geschäft oder eine Transaktion einzugehen. Die Inhalte stellen weder ein Verkaufsangebot oder Werbung für ein Verkaufsangebot für Wertpapiere oder Rechte noch eine Aufforderung zum Handel mit Wertpapieren oder Rechten dar.

Haftung für Inhalte

Die Inhalte dieser Seite wurden mit größtmöglicher journalistischer Sorgfalt erstellt. Die Inhalte basieren auf Quellen, die ich für zuverlässig halte ( TraderFox, Morningstar Datenbank). Für die bereitgestellten Inhalte übernimmt Martin Pfordt jedoch keine Gewährleistung für die Vollständigkeit, Korrektheit und Aktualität. Die Nutzung der Inhalte dieser Seite erfolgt auf eigene Gefahr des Nutzers. Mit der reinen Nutzung dieser Seite kommt keinerlei Vertragsverhältnis zwischen dem Nutzer und dem Anbieter dieser Seite zustande.

Schon interessant, wie die Quartalszahlen aktuell abgestraft werden. Die Vola ist immernoch extrem.

Ich kaufe zwar nicht viel, aber regelmäßig jeden Monat ein klein bisschen hinzu.

Im Mai war z.b. Blackrock dran.

Ich schätze wichtig ist besonders, eine Kriegskasse zu haben. Falls es zu einem richtigen Abverkauf kommt. (Ist aus meiner Sicht noch nicht da.)

LG

stimmt, das Wichtigste im Crash ist Cash.

Wer in Crashs nicht preiswert einkaufen kann und/oder vorher schon aufgibt oder aufgeben muss, ist langfristig schlechter dran.

Ich kaufe auch ständig etwas hinzu, den Rohstoff ETF, den US Momentum ETF z.B.

Als nächstes steht T. Rowe Price und Unilever auf dem Zettel und Microsoft unter 240 € und Alphabet unter 2.000 €