Liebe Hive-Gemeinde,

Liebe Freiheitsfreunde,

Liebe Freiheitsfeinde,

Liebe Bankkunden,

in den USA ist eine Bank pleite gegangen.

Die Silicon Valley Bank musste wegen Liquiditätsengpässen am Freitag ihre Tore schließen und Gerüchte besagen, dass Prince Harry und seine Meghan jetzt um ihr ganzes Geld zittern müssen.

Dabei ist doch der Silicon Valley Bank in den letzten Jahren unglaublich viel Geld an Kundeneinlagen zugeflossen.

Wie kommt es also, dass die plötzlich kein Geld mehr haben?

Schauen wir uns dazu erst einmal an, was passiert, wenn eine Bank neue Kundeneinlagen bekommt.

Prinz Harry bekommt Taschengeld

Nehmen wir an, Prinz Harry bekommt von seiner Frau Meghan sein monatliches Taschengeld von $100 auf sein Konto bei der SVB überwiesen.

Der Einfachheit halber nehmen wir an, Harry ist der einzige Kunde der SVB und die SVB hat kein Eigenkapital.

Meghan hat ihr Konto bei JPM.

Vor der Überweisung sieht die Bilanz der SVB folgendermaßen aus:

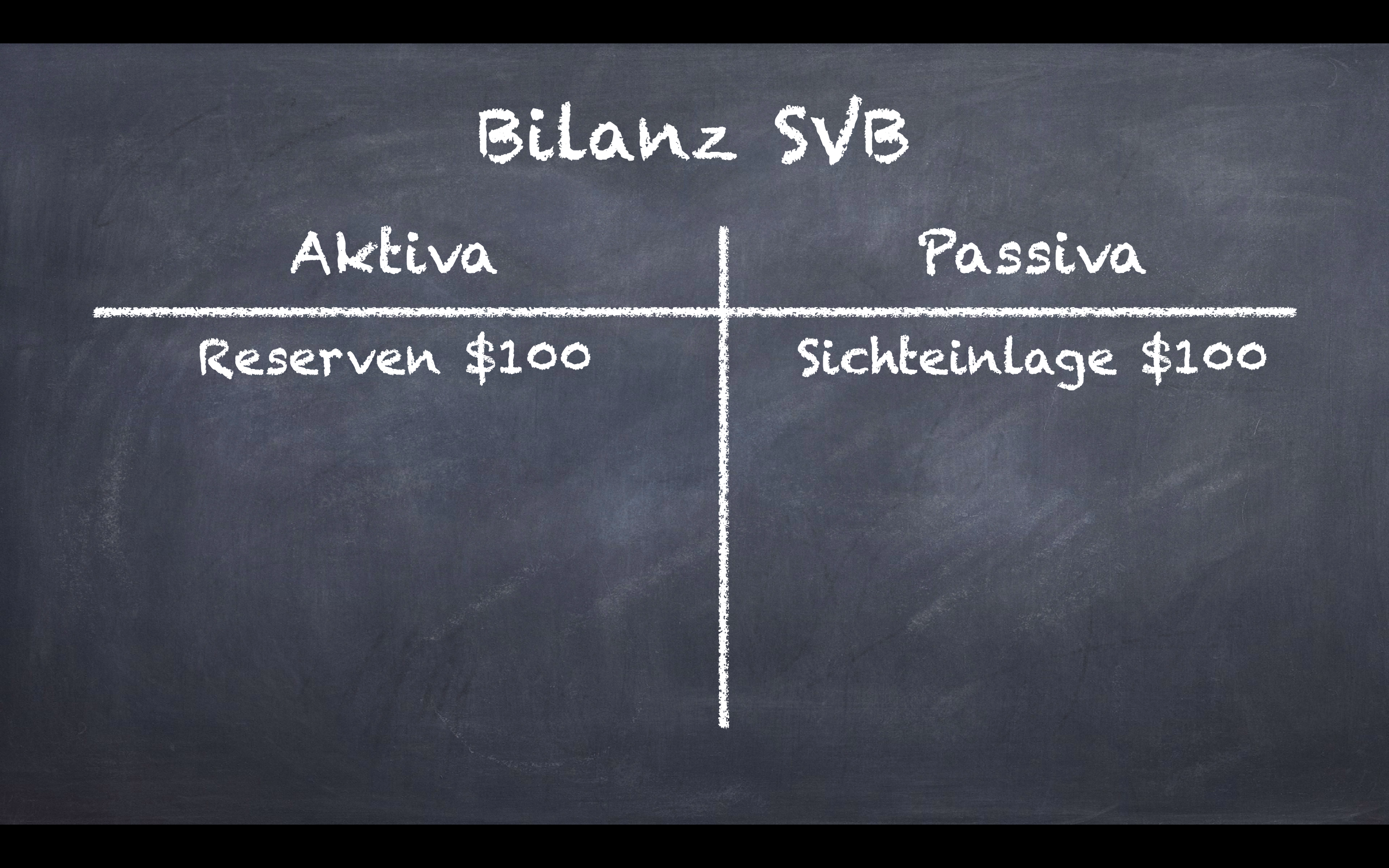

Nun kommt das Geld von JPM.

Auch wenn das Geld bei allen Banken in den USA das gleiche Wertmaß $ hat, so ist es doch nicht das gleiche Geld.

JP-Morgan hat JPM-Dollar und die Silicon Valley Bank hat SVB-Dollar.

Die Silicon Valley Bank will aber keine JPM-Dollar haben, sondern Zentralbankgeld.

JPM streicht also die $100 von Meghans Konto (rechte Seite der Bankbilanz) und überträgt $100 Zentralbankreserven von ihrem Konto bei der Federal Reserve auf das Zentralbankkonto der Silicon Valley Bank (linke Seite der Bankbilanz).

Die Bilanz der SVB sieht nun folgendermaßen aus:

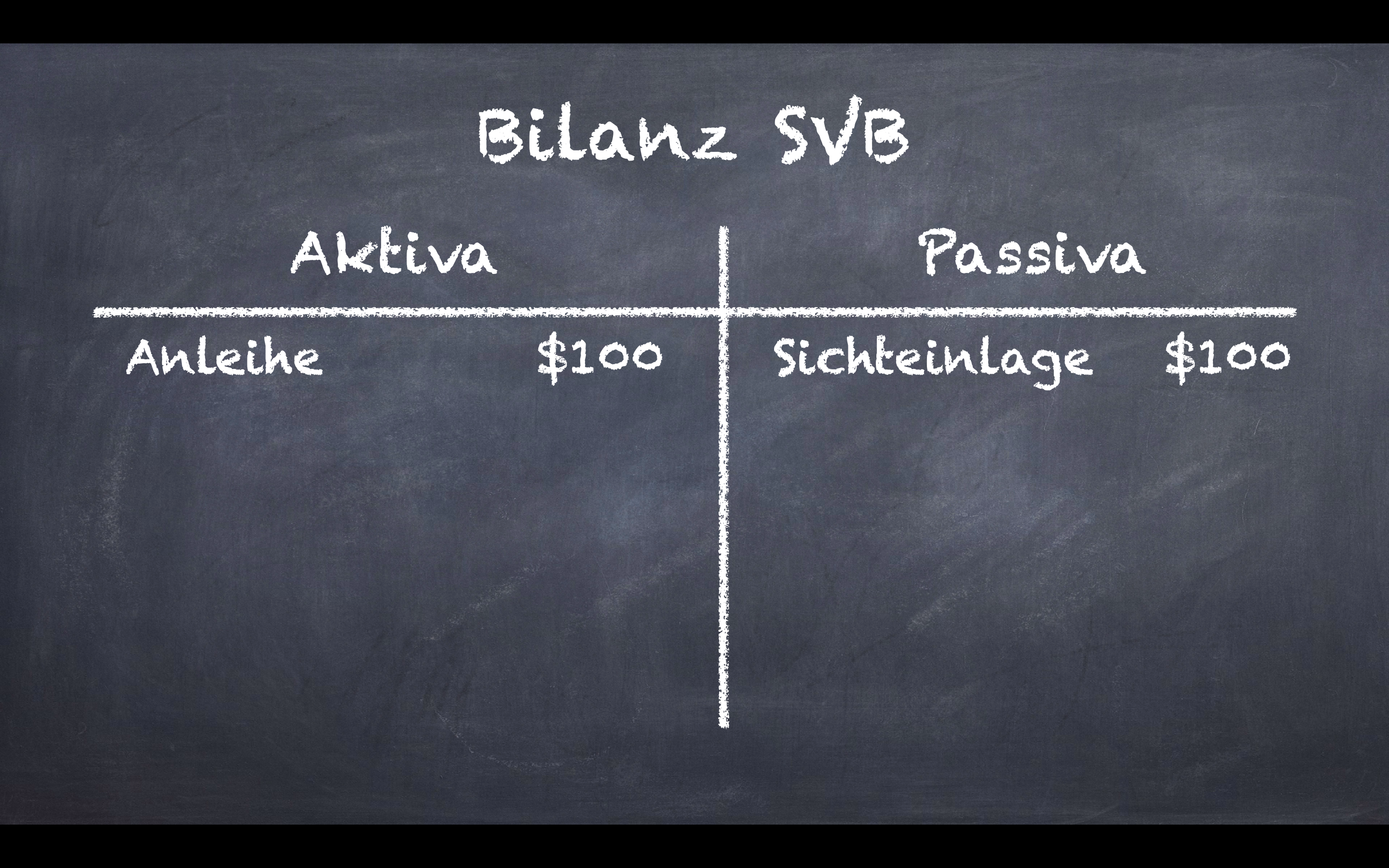

Auf Reserven gab es bis vor Kurzem praktisch keine Zinsen, also kauft die SVB mit den Reserven Anleihen.

Die Regularien erlauben den Banken bestimmte sichere Anleihen zu kaufen:

Treasury Notes, Bills und Bonds und bestimmte Mortgage Backed Securities (das hatten wir doch schon einmal).

Die Bilanz der SVB sieht nach dem Anleihenkauf folgendermaßen aus:

Anleihen schwanken im Wert.

Steigen die Zinsen, dann fallen die Anleihenkurse und umgekehrt.

Nehmen wir an, die Anleihe hat einen Zinscoupon von 3% und eine Restlaufzeit von 12 Monaten.

In einem Jahr bekommt also die SVB für die Anleihe $103 ausbezahlt.

Steigen jetzt die Zinsen auf 5%, dann ist die Anleihe natürlich keine $100 mehr wert.

Der Preis der Anleihe muss auf einen Wert fallen, der, wenn man nach einem Jahr $103 ausbezahlt bekommt, eine Rendite von 5% ergibt.

Wir rechnen:

$103/1.05 = $98.095

Nach dem Zinsanstieg sieht die Bilanz der SVB folgendermaßen aus:

Auf dem Papier ist die Bank pleite.

Möchte Prinz Harry nun sein Geld abheben, muss die SVB die Anleihe verkaufen.

Sie schuldet Harry $100 bekommt aber für die Anleihe nur $98.10.

Blöd für Harry und blöd für die Bank.

Würde Harry bis zur Fälligkeit der Anleihe warten, würde er sein Geld bekommen und die SVB würde sogar $3 Gewinn machen.

Normalerweise deckt eine gut geführte Bank solche Verluste, wie oben beschrieben, aus dem Eigenkapital.

Wenn aber die Verluste und die Abhebungen zu groß werden, reicht das Eigenkapital oft nicht aus.

Wie man es richtig macht

Als Risikomanager einer Bank achtet man erstens darauf, dass der Kundenstamm bunt gemischt ist.

Dies war bei der SVB nicht der Fall.

Haufenweise Start-Up-Unternehmen, die erst mit Geld zugeschissen wurden und plötzlich nichts mehr bekamen und Gelder abzogen.

Zweitens kauft man Anleihenportfolio mit möglichst vielen verschiedenen Laufzeiten (von 1 Monat bis 30 Jahre) und nicht nur langfristige Anleihen.

Bei einer US-Bank gibt es hierfür zwei Töpfe:

- available for sale (diese müssen nach ihrem Marktwert regelmäßig bewertet werden)

- held to maturity (hier ist geplant die Anleihen bis zur Fälligkeit zu halten, deshalb müssen sie auch nicht ständig bewertet werden.

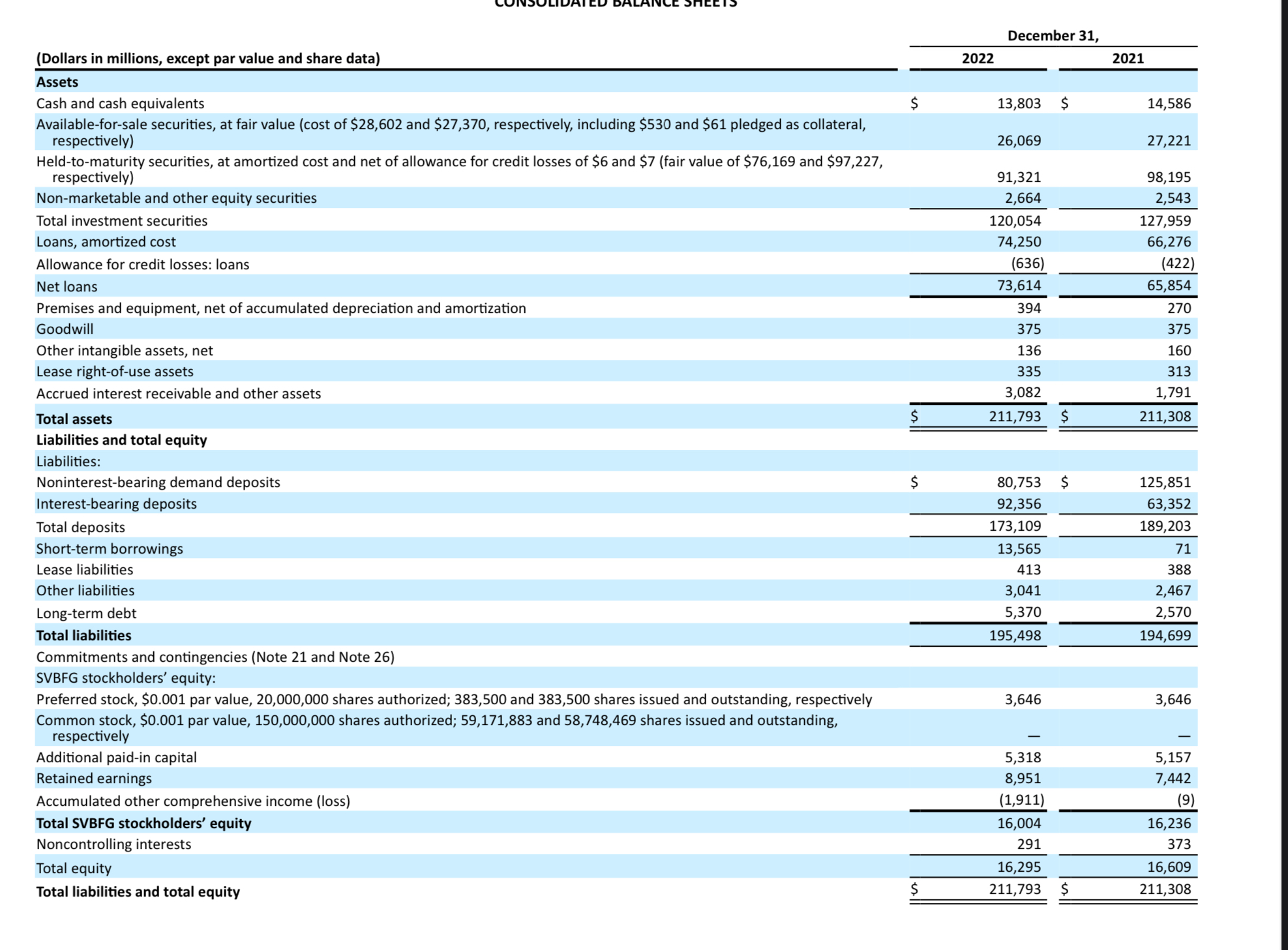

Schauen wir uns die Bilanz der SVB einmal genauer an:

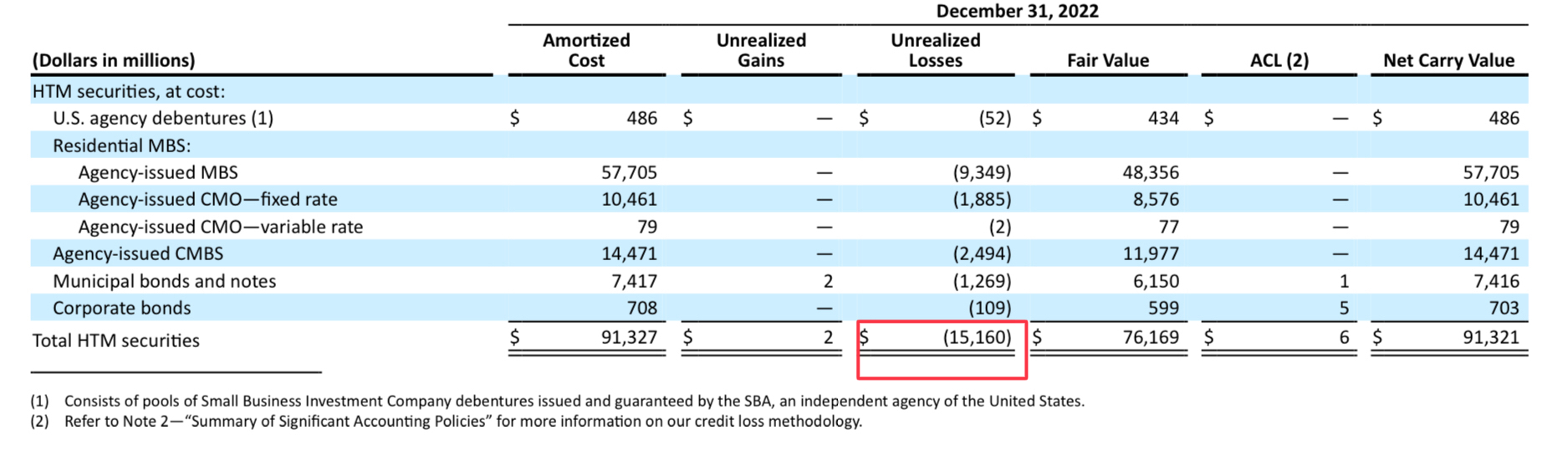

Bei einer Bilanzsumme von knapp 212 Milliarden hatten die 91.3 Milliarden in held-to-maturity Anleihen und nur 26 Milliarden in available-for-sale.

Das nenne ich mindesten unglaublich dumm, eher aber kriminell.

Durch den Zinsanstieg im Jahr 2022 saß man dann auch schon auf einem Buchverlust von 15 Milliarden.

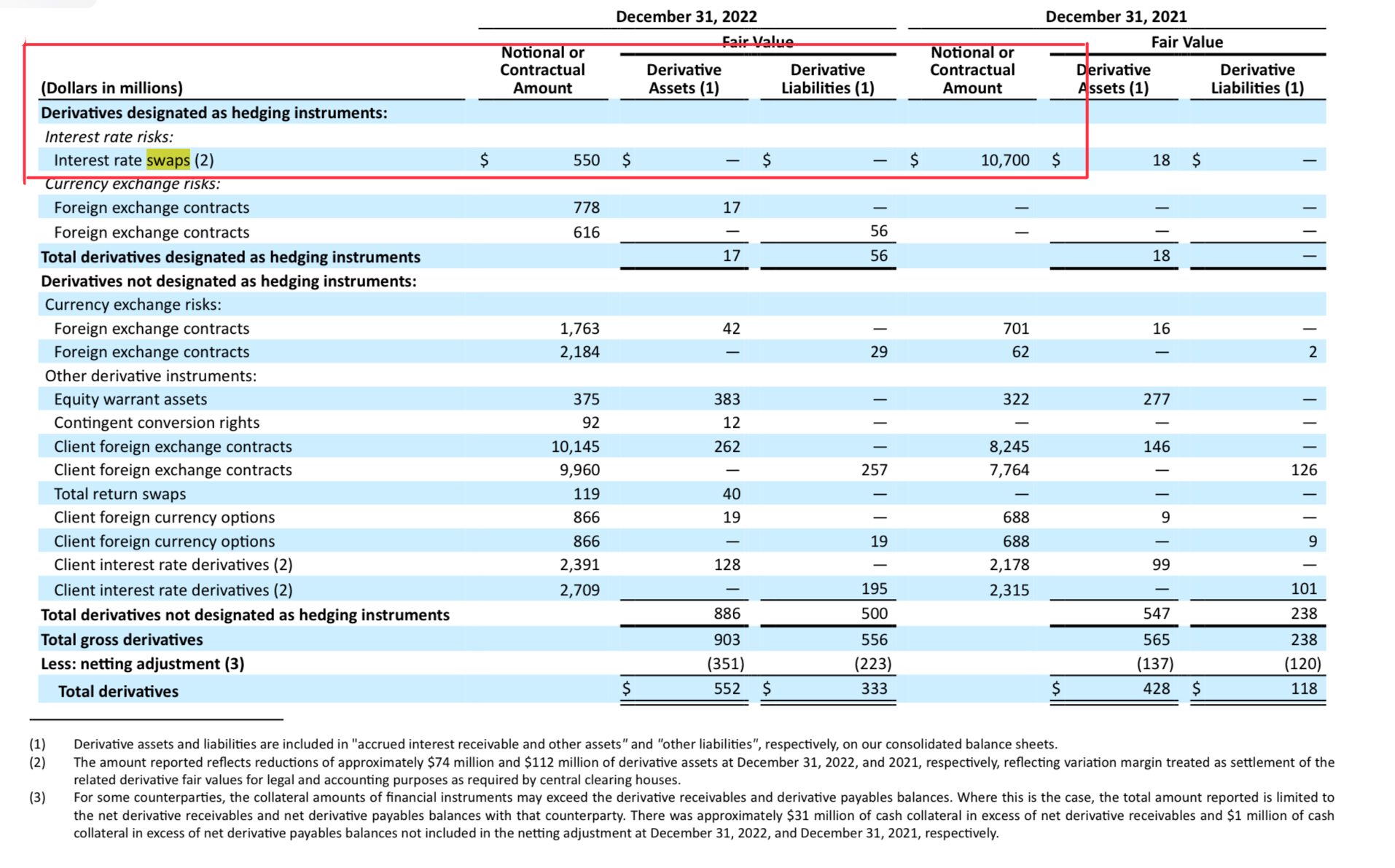

Da sich jeder Bänker, der sich sein Hirn noch nicht völlig weggesoffen hat, des Zinsrisikos bewusst ist, hedged man dieses Risiko.

Dies macht man mit interest rate swaps.

Hat man Anleihen im Portfolio, bekommt man dafür eine feste jährliche Zinszahlung.

Nun tritt man diese feste Zinszahlung an eine andere Partei ab und erhält im Gegenzug von ihm eine variable Zinszahlung, die der Federal Funds Rate entspricht.

Steigen nun die Zinsen, verdient man mehr, fallen die Zinsen, verdient man weniger.

Da aber die Federal Reserve ja für jeden verständlich klar gemacht hat, dass die Zinsen für längere Zeit steigen müssen, war die Entscheidung für interest rate swaps eigentlich nicht so schwierig.

Eigentlich.

Was hat die SVB gemacht?

Sie haben im Vergleich zu 2021 ihre interest rate swaps von 10.7 Milliarden auf lächerliche 550 Millionen runtergefahren.

Dümmer geht es nicht.

Wo war die Bankenaufsicht?

Bei Banken mit einer Bilanzsumme von unter 250 Milliarden Dollar sind die Regeln weit weniger streng und man schaut nicht so genau hin.

Nur deshalb konnten die so eine Megasumme in langfristigen Anleihen in ihrem held to maturity Topf verstecken.

Wie geht es weiter?

Nach einem Flächenbrand sieht es nicht gerade aus.

Ich habe am Freitag ziemlich bald nach Börsenbeginn Optionen im bankenlastigen Russell 2000 Index verkauft und gegen Ende des Börsentages hatten sich die Preise der Optionen so stark verbilligt, wie ich es erst einmal in meinem Leben (während der Coronakrise) erlebt habe. Und das obwohl sich die Märkte nicht erholt hatten.

Ich konnte meine Position mit einem schönen Gewinn schließen.

Würde ein Flächenbrand drohen, hätten sich die Optionen ganz sicher nicht verbilligt. Eher das Gegenteil. Die Optionsmärkte wissen meist schon vorher was passiert.

Momentan sind die Futures Märkte deutlich im Plus, also scheinbar zeichnet sich im Hintergrund eine Lösung ab.

Wahrscheinlich wird irgend eine Großbank die SVB übernehmen.

Wir werden sehen, wobei ich es Harry und Meghan schon gönnen würde, wenn sie zumindest für ein paar Monate nicht an ihr Geld rankommen würden und bei McDonald’s arbeiten müssten.

!invest!-vote !LUV !LOLZ !WITZ !PIZZA !wine

@stehaller, @janasilver(2/4) sent you LUV. | tools | discord | community | HiveWiki |

HiveWiki |  NFT | <>< daily

NFT | <>< daily

Congratulations, @janasilver You Successfully Shared 0.200 WINEX With @stehaller.

You Earned 0.200 WINEX As Curation Reward.

You Utilized 2/2 Successful Calls.

Contact Us : WINEX Token Discord Channel

WINEX Current Market Price : 0.159

Swap Your Hive <=> Swap.Hive With Industry Lowest Fee (0.1%) : Click This Link

Read Latest Updates Or Contact Us

Sehr informativ, danke.

Kurz vor dem Anbringen des Fahrradschlosses mit Zahlenkombination an der Eingangstür hat man aber noch schnell die Boni überwiesen.

Sie mögen zwar in der Regel überheblich und recht unterirdisch intelligent sein, diese Banker – aber vergesslich, mit Sicherheit nicht!

Außer natürlich, wenn es um die Einlagen geht. Da darf dann schon mal vergessen werden, in welchem Keller die Scheinchen gebündelt liegen.

Ich sehe das eher als Schweigegeld für die kontrollierte Zerstörung..

PIZZA Holders sent $PIZZA tips in this post's comments:

@janasilver(2/5) tipped @stehaller (x1)

Learn more at https://hive.pizza.

Congratulations @stehaller! You have completed the following achievement on the Hive blockchain And have been rewarded with New badge(s)

Your next target is to reach 6500 comments.

You can view your badges on your board and compare yourself to others in the Ranking

If you no longer want to receive notifications, reply to this comment with the word

STOPCheck out our last posts:

Support the HiveBuzz project. Vote for our proposal!