안녕하세요, JOHN입니다.

길었던 이번 연재의 마지막 편이네요. 중앙은행(Central Bank) 논쟁 : 중앙은행은 정말로 무능해졌는가? (3)에서 현재의 저(低)인플레이션은 세계화, 기술진보 그리고 인구구조 변화 등의 실물적 요인들에 의해 나타나고 있음을 지적했습니다. 그렇다면 이것이 중앙은행의 통화정책에 의미하는 바가 무엇이고, 거시경제에 어떤 시사점을 갖는지 알아보도록 하겠습니다.

3. 통화정책에의 함의

1) 통화정책이 무용해지고 있는가?

(1) 중앙은행 정책당국자들의 믿음 : 필립스곡선의 재림

- 대부분의 중앙은행 정책당국자들은 "아직 필립스곡선을 버릴 준비가 되지 않았다."고 주장한다. 그리고 현재와 같은 낮은 인플레이션은 일시적인 요인들에 기인한 것이며, 점차 노동시장의 Slack이 완전하게 없어지면 임금이 오르며 물가가 상방 압력을 받을 것이라 주장한다. 즉, 필립스곡선이 다시 생겨날 것이라는 희망이다. FRB 前의장 Janet Yellen은 (지금보다 인플레이션율이 낮았던)지난 9월 기자간담회에서 다음을 암시하는 발언을 했다.

고용은 노동공급보다 더 빠르게 증가하고 있다고 믿는다. 그러므로 실업률은 4.4 %에 달하는 FRB의 자연 실업률 추정치보다 훨씬 더 떨어질 것이다. 논쟁의 여지가 있지만 미국에서 필립스곡선 관계는 여전히 손상되지 않았고, 임금 인플레이션에 이은 물가 상승이 시간이 지남에 따라 실현되는 경향이 나타날 것이라 믿는다. 따라서 FOMC의 다른 핵심 멤버들과 정책에 대한 어떤 딜레마 없이도, 점진적으로 "정상"으로 회귀할 수 있을 것이다.

- 최근 미국경제는 노동시장의 호조세 지속, 달러화 약세, 보호무역정책 등 일련의 인플레이션을 유발하는 요인이 나타나면서, (미국 물가가 여전히 목표수준을 하회하고 있지만)Fed를 비롯한 선진국 중앙은행들은 강한 자신감을 보이고 있다. 마치 현대 통화정책의 이론적 토대가 허물어진 게 아님을 기뻐하는 것처럼. 미 연준 의장 Jerome Powell은 금융서비스위원회에서 다음과 같이 증언했다.

경제전망은 여전히 견고합니다. 튼튼한 고용시장은 가계소득 및 소비지출의 성장을 계속 지원할 것이고, 교역 상대국의 견실한 성장은 미국 수출의 추가적인 이익으로 이어질 것이며, 낙관적인 기업심리와 매출성장은 투자를 계속 증가시킬 것입니다. 더욱이 재정정책은 경제를 보다 더 자극하고있다. 이런 경제환경에서 우리는 인플레이션이 올해 상향 조정될 것이며, FOMC의 중기 목표인 2 % 부근에서 안정화할 것으로 예상합니다. 임금 또한 빠른 속도로 증가할 것입니다.

- 그럼에도 일부 경제학자들은 여전히 신중한 주의를 표하고 있다. 그렇다면 통화정책이 왜 무력해질 수 있는지에 관한 몇 가지 비판들을 살펴보자.

(2) 통화정책 무용론? : 필립스곡선의 비선형성(Non-Linearity) 비판

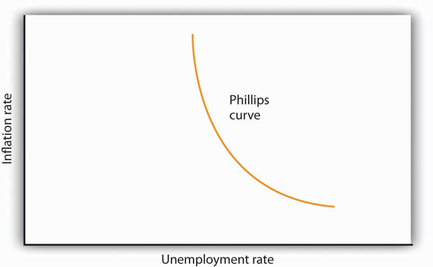

많은 중앙은행 당국자들은 비록 현재 인플레이션율이 목표 수준을 하회하고 있지만, 실업률이 좀 더 낮은 수준으로 내려가면 인플레이션이 급등할 것이라 주장한다. 그리고 이는 선제적인 금리인상 필요성의 논거가 된다. 이 논리에 내재되어 있는 개념은 필립스곡선의 비선형성(Non-Linearity)이다. 실제로 아래 그림과 같은 비선형적인 필립스곡선이 실재한다면, 실업률 수준이 높고 낮을 때 인플레이션에 미치는 영향은 비대칭적이다. 즉, 실업률이 높은 경제에서는 팽창적인 통화정책을 수행하더라도 인플레이션 압력이 크지 않지만, 실업률이 충분히 낮은 경제에서는 인플레이션 압력이 급증하게 된다.

그러나 필립스곡선의 관계가 오랫동안 평평해져 왔다는 증거는 충분히 많지만, 비선형성에 대한 증거는 거의 없다. 필립스곡선의 비선형성을 추정한 Babb and Detmeister(2017)의 최근 연구에서는, 대도시 수준의 데이터를 사용하면 완만하게나마 비선형인 필립스곡선이 도출되는 반면, 미국의 집계 데이터를 사용하면 선형의 필립스곡선이 나타난다. 이들은 설령 형태적인 차이가 있다해도, 인플레이션 예측의 개선은 그리 크지 않다고 주장한다.

St.Louis 연준 총재인 James Bullard(2017)는 Blanchard(2016)의 필립스곡선 모형에 근거해 실업률 변화가 인플레이션 상승을 유발하는 정도를 추정하였다. 이때 실업률이 4.3%인 수준에서 극히 낮은 3.5% 수준으로 하락하는 경우, 인플레이션의 상승은 0.16%p에 불과함을 보였다. 이 연구의 결과 Bullard는 "저실업이 인플레이션의 주요인이라는 사고는 과장된 것일 수 있고, 단순히 실업률이 낮다는 사실만으로 선제적인 금리인상을 하자는 주장은 지지될 수 없다."고 주장했다.

(3) 통화정책 무용론? : 실질중립금리의 하락

- Yellen은 지난 10월 Herbert Stein 기념강연에서 다음과 같이 말하면서, 장래의 통화정책 운용에 대한 불확실성을 표출했다.

실질중립금리가 현재 우리가 예상한 것보다 훨씬 높다면, 향후 비전통적 통화정책 수단을 재배치해야 할 가능성이 적다. 반면, 중립금리가 우리가 추정했던 것만큼 낮거나, 혹은 그보다 더 낮으면 비전통적인 수단을 다시 사용해야 할 수도 있다. 요점은 우리가 다시 비전통적 통화정책을 사용해야 할 수도 있음을 인식해야 한다는 것이다. 실제로 중립금리가 낮은 세계에 살고 있다면, 2008년 대침체에 훨씬 못 미치는 경기침체에도 불구하고 단기금리를 실효하한(0의 하한)으로 낮춰야 할 수도 있다.

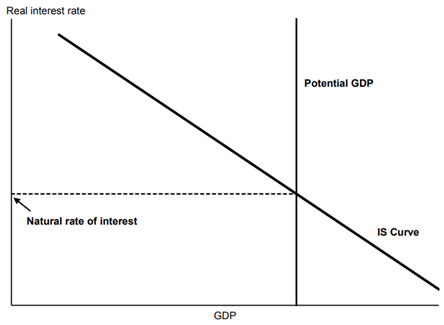

실질중립금리란 중앙은행(Central Bank) 논쟁 : 중앙은행은 정말로 무능해졌는가? (1)의 테일러준칙의 설명에서 언급한 바 있다. 다시 설명하면 실질중립금리는 한 마디로 안정된 가격과 균형 잡힌 성장에서 발견되는 실질금리 수준이다. 이는 아래 그림과 같이 저축과 투자의 관계인 IS곡선과 잠재 GDP를 일치시키는 실질금리다. 만일 시장의 금리가 중립금리를 상회하면 저축은 투자를 초과하고, 총 공급은 총 수요를 초과하면서 가격은 하락한다. 반대로 시장금리가 중립금리를 하회하면 투자는 저축을 초과하고, 총 수요는 총 공급을 초과하면서 가격이 상승한다. 그렇다면 단기 시장금리가 중립실질금리 수준에 있다는 것은 총 공급과 총 수요가 서로 일치하고, 가격의 불안정성이 나타나지 않는다는 것을 시사한다. 중립금리는 단기 명목금리를 통해 통화정책을 수행하는 중앙은행에게 정책방향의 지침역할을 한다는 점에서 매우 중요한 개념이다.

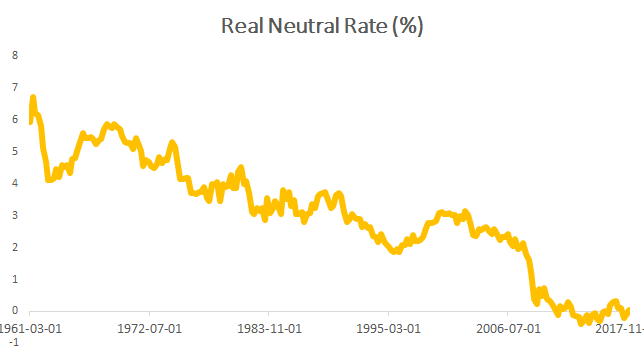

실질중립금리는 현실에 존재하는 금리가 아니라, 합리적인 경제모형을 통해 추정해야만 하는 이론적 개념이다. 이에 미 연준은 Laubach and Williams(2015)의 모형을 통해 미국의 실질중립금리 추정치를 제시하고 있는데, 미국 자연이자율의 추이는 다음 그림과 같다.

위 그림에서 직관적으로 알 수 있듯이 미국경제를 균형으로 만드는 자연이자율은 지속적으로 하향추세를 그려왔고, 특히 최근 10년 간은 제로수준에 머물러 있다. 우선 자연이자율이 이토록 낮은 상황에서 발생할 수 있는 문제는 무엇일지 살펴보자. 첫째, 중앙은행 정책금리의 하락으로 이어져 유동성 함정에 빠질 위험성을 높인다. 그리고 조금 더 광범위하게는 자연실질금리는 총 공급(혹은 저축)이 총 수요(혹은 투자)를 초과할 때 하락하므로, 구조적 경기침체(Secular Stagnation) 가설의 중요한 축을 형성한다. 둘째, 잠재적으로 금융안정을 해칠 가능성이 있다. 낮은 금리 상황에서는 투자자와 금융기관들의 위험선호가 높아지고, 신용이 팽창하기 때문에 금융 취약성이 증대될 우려가 있다. 그리고 가장 골치 아플 수 있는 세 번째 문제는 낮은 자연이자율이 곧 장래의 경제성장 잠재력이 제한적이라는 신호로 해석될 수 있다는 것이다. 그리고 이 신호는 실제로 경제를 둔화시킬 수 있다.

그렇다면 이처럼 실질중립금리가 하락한 이유는 무엇일까? 간단하게 저축-투자 프레임워크에 착안하여, 저축이 증대되고 투자가 감소하는 유력한 요인들을 찾아보면 된다.

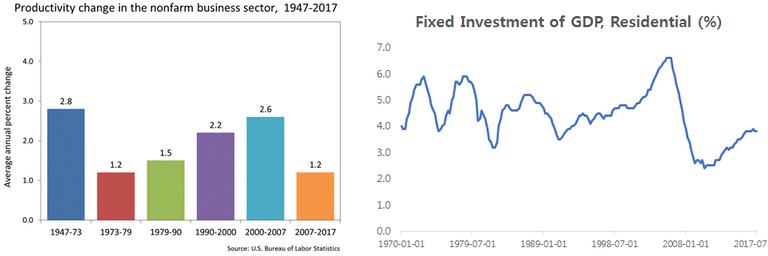

첫째, 장기성장의 둔화 : 대부분의 선진국 경제는 지속적인 성장률 둔화를 경험했다. 성장의 둔화는 가계의 미래소득 성장 기대치를 낮추는데, 이는 소비를 줄이고 저축을 늘리게 만든다. 또 이런 저성장은 기업들로 하여금 사업기회를 위축시키므로 투자를 감소시키게 한다. 이때 금리가 낮음에도 불구하고 투자가 감소한다는 것은 필연적으로 생산성의 저하가 수반됐음을 암시한다. 실제로 최근 10년간 실질균형금리가 제로수준에 머물 때, 미국의 생산성 성장은 상당히 낮은 편이었다. 그리고 자본재 투자의 감소는 장래의 경제의 잠재력을 추가적으로 제약할 수 있는데, 즉 투자감소의 Hysteresis Effect가 존재할 수 있다.

둘째, 인구구조 변화 : 인구의 평균연령 증가는 가계저축을 촉진할 요인이 된다. 또 인구의 감소는 시장크기를 줄이고, 수요구성을 제조업에서 서비스업으로 변경시킴에 따라 총요소생산성이 저하게되고 투자가 감소할 가능성이 있다. Gagnon, Johannsen, and Lopez-Salido (2016)의 연구에서는 1980년과 비교해 다른 모든 요인들이 일정하지만, 은퇴가구가 저축을 더 높일 때 실질중립금리가 75bp 하락할 수 있다고 추정했다.

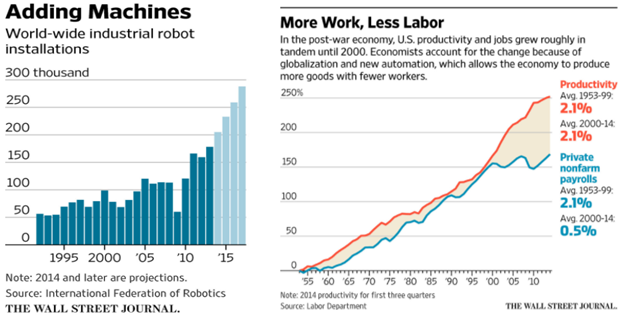

셋째, 기술진보 및 세계화 : 기업들은 기술진보의 파괴적인 역량으로 인해 상당한 불확실성에 놓여 있다. 기술진보는 소매업, 운송업 그리고 통신업 등 다양한 산업들을 재편시키고 있고, 기존에 성공적이었던 비즈니스 모델들을 위협하고 있다. 이런 기술적인 불확실성은 투자결정에 영향을 주거나 지연시키고 있다. 더욱이 Hilsenrath and Davis(2016)가 예증하듯이 최근 나타나고 있는 숙련편향적 기술진보(Skill-based technology progress)는 성장의 과실이 소수에게 돌아가고, 그렇지 못한 노동자와 기업들은 도태시키는 불평등의 원인이 되고 있다. 아래 그림에서 볼 수 있듯, 최근 10년 간 산업 내 로봇도입(자동화)이 활발해지면서 경제의 효율성은 크게 증대됐으나 노동자들의 급여성장은 둔화되고 있다.

Ryan Avent는 이를 생산성 역설(Productivity Paradox)이라 칭했다. 세계화는 저임금 노동자를 세계노동시장에 유입시켰고, 이때 글로벌 가치사슬의 심화 및 기술진보에 따른 자동화는 노동자의 교섭력을 저하시키고 임금을 하락시켰다. Avent는 풍부한 노동력과 임금 하락압력이 기업으로 하여금 노동절약형 기술투자에 대한 인센티브를 줄이고, 이례적으로 높은 수준의 고용을 유지하게 만든다고 주장한다. 그리고 이 지적은 많은 선진국에서 비숙련 고용이 높아지고 있는 것을 보면 일견 타당한 것으로 보인다. 이처럼 경제의 수요를 감소시키는 방식으로 기술이 진보하는 사회에서는, 높은 고용과 낮은 임금 및 생산성 성장이 서로 공존할 수 있다는 것이다. 이런 총 공급이 총 수요를 상회하는 경제구조에서는 당연히 실질중립금리가 낮은 수준에 머무를 수밖에 없다.

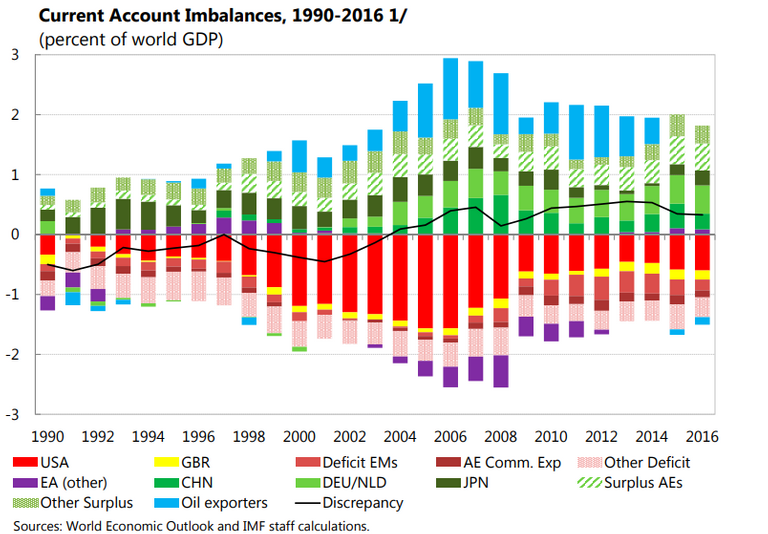

넷째, 글로벌 불균형/글로벌 저축과잉 : 실질균형금리의 하락은 미국에만 국한된 사실이 아니고, 전세계적 현상이다. 이는 노동생산성 저하와 인구구조 변화가 전세계적인 현상인 탓도 있지만, 이를 촉진하는 또 다른 파급(Spillover) 경로가 존재한다. 바로 Bernanke(2005)가 지적한 바 있는 글로벌 저축과잉(Global Saving Glut)의 문제다. 폐쇄경제에서는 총투자와 총저축이 서로 일치해야 하지만, 자본시장이 개방된 국제경제에서는 저축과 투자의 역학이 다르게 나타날 수 있다. 총저축이 총투자를 상회하는 나라의 경우 국제금융시장에서 자금을 대여해주게 되고, 반대의 경우 자금을 차입하게 된다. 그리고 전자가 바로 경상수지 흑자, 후자가 경상수지 적자로 나타난다. 그렇다면 경상수지 동학, 즉 세계 저축-투자 프레임워크를 살펴보면 실질이자율 변화의 추가적인 단서를 얻을 수 있다.

- Bernanke는 2005년 연설에서 미국의 경상수지 적자 및 세계실질이자율 하락은 미국 바깥의 국가들에서 나타나는 과잉저축때문이라고 주장했다. 특히 아시아 외환위기 이후 중국과 아시아 국가들이 수출호조를 통해 막대한 외환보유고를 축적했고, OPEC 국가들은 광대한 석유수출로 경상수지 흑자를 유지해왔다. 이들 국가들이 대규모 경상수지 흑자(총저축>총투자)를 기록하면서 생겨난 유동성은 상당 부분 미국으로 유입되었고, 미국의 경상수지는 큰 폭의 적자를 지속한다. 이 과정에서 미국 바깥의 국가들이 미국의 자산들을 사면서 부동산과 금융자산의 가격이 크게 올랐다. 그리고 세계적으로 총저축이 총투자를 상회했으므로 실질이자율이 하락기조를 보이는 것은 이상한 일이 아니었다.

많은 경제학자들이 글로벌 금융위기의 원인 중 하나로 글로벌 불균형을 제시하는 이유가 바로 이것이다. 미국 바깥 국가들의 유동성이 미국 내로 유입되면서 유동성이 팽창했고, 그 결과 자산가격 버블이 발생했다는 것이다.

- 아래 경상수지 데이터를 보면 몇 가지 인상적인 사실들을 확인할 수 있다. 첫째, 글로벌 금융위기 직전에 각 국간 글로벌 불균형(Global Imbalance), 즉 경상수지 흑자와 적자 간 폭이 가장 컸다. 둘째, 금융위기를 거치며 글로벌 불균형은 다소 조정되었는데, 석유수출국의 총저축이 크게 줄었고 미국의 총투자가 눈에 띄게 감소했다. 셋째, 세계적으로 총저축은 총투자를 여전히 상회하고 있다.

2) 그래서 무엇이 문제이고, 무엇을 해야 하는가?

이제 조심스럽게 결론으로 다가가보자. 중앙은행은 정말 무력해지고 있는가? 비록 이에 대해 확신하는 것은 순진해보일지 모르지만, 중앙은행의 능력이 시험대에 오를 순간이 오고 있다고 생각한다. 중앙은행(Central Bank) 논쟁 : 중앙은행은 정말로 무능해졌는가? (3)의 논의에서 중앙은행이 통제할 수 없는 일련의 구조적 요인들-세계화, 인구구조 변화, 기술진보 등-은 '장기적인 관점에서' 인플레이션을 항구적으로 억압할 가능성이 있다고 했다. 그리고 이 요인들은 쉽게 해체될 수 있는 성질이 아니며, 앞으로는 더욱 심화될 것으로 보인다. 그렇다면 우리의 미래는 저인플레이션이 일상화된 경제일 지도 모른다. 이것은 분명히 세계경제가 아직 가보지 못한 길이다.

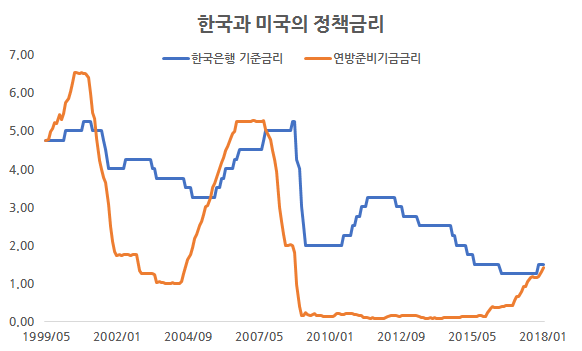

그리고 이 구조적 요인들을 비롯해, 글로벌 불균형과 같은 이례적인 요인은 자연이자율을 하락시키고 있다. 자연이자율의 하락과 저인플레이션이 결합하면 나타나는 일은 무엇인가? 첫째, 중앙은행의 금리정책 여력(room)이 현저하게 줄어든다. 과연 정책금리 수준이 4~5%인 시대를 다시 볼 수 있을까? 만약 자연이자율이 오르지 않고, 인플레이션도 낮은 수준을 유지한다면 정책금리의 상한은 기껏해야 3% 수준일지도 모른다. 이처럼 금리정책의 가용성이 위축된 상황에서 다시 경기침체가 온다면, 양적완화와 같은 비전통적 통화정책 수단이 또 요구될지도 모른다. 일상적인 경제상황이 유동성 함정 상황이라면 중앙은행의 능력은 틀림없이 의심받게 될 것이다.

필자는 중앙은행이 언젠가 마이너스 금리를 도입할 수밖에 없을 것이라 예상한다. 이에 대해서는 현금 없는 사회(Cahsless Society)에 관하여 (2)을 읽어보길 권한다.

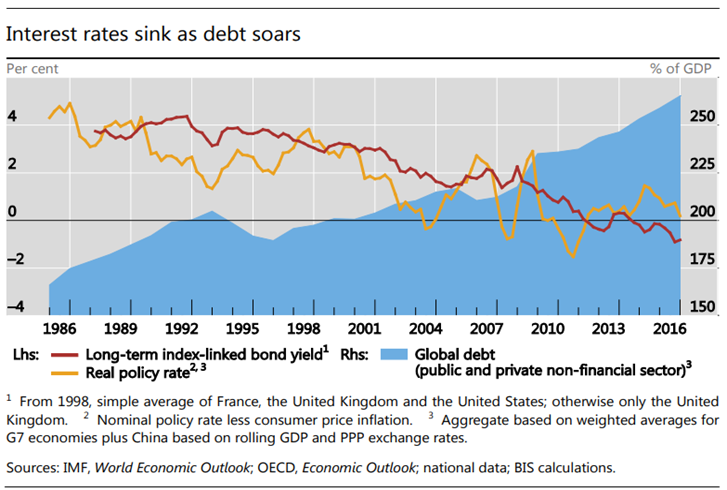

- 둘째, 저금리에 따른 (더 우려할 사항일지도 모르는)금융불균형의 심화다. 아래 그림에서 볼 수 있듯이, 정책금리가 하락하면서 선진국(G7)의 부채는 분명하고도 지속적으로 증가해왔다. 지난 글로벌 금융위기를 거치면서 완화적인 통화정책이 금융 사이클에 미치는 영향은 너무나도 크다는 것이 입증되었다. 그리고 이런 과다부채와 내생적 왜곡이 내재된 경제에서는 실물경제에 손해를 미치지 않고 금리를 인상하는 것이 거의 불가능하다.

물론 역사적으로 실업률이 낮고, 리스크 프리미엄이 낮은 채로 자산가치가 증가하는 것은 강한 펀더멘털(낮은 부도율, 기업실적의 견고한 상승 등)의 증거인 경우도 많았다. 그러나 경제의 강한 성장과 낮은 실업률이 자산가격의 과대평가나 리스크의 과소평가, 그에 따라 금융불균형의 증가 등으로 이어진 사례들도 많았다.

따라서 많은 부분이 인플레이션의 동학에 달려있다. 중앙은행 목표치를 미달하는 현재의 낮은 인플레이션이 일시적인 것이라고 판단되면, 즉 향후 물가가 '일시적인 반등'에 그치지 않고 중기적인 시계에서 안정화된다면 필립스곡선 소멸논쟁을 둘러싼 많은 걱정들이 다소 해소될 것이다. 그러나 우리가 고려하고 또 걱정해야 할 것은 저(低)인플레이션 및 자연이자율 하락이 만성적이고 구조적인 현상이란 것이 확증될 때이다.

이 상황이 어떻게 개선될 수 있을까? 우선 비(非) 구조적 요인을 고려해보자. 유력한 것은 민간의 견고한 인플레이션 기대의 지속 그리고 글로벌 불균형(Global Imbalance)의 해소다. 위 글로벌 과잉저축에 관한 그림에서 여전히 세계 총저축은 세계 총투자를 상회하고 있지만, 글로벌 금융위기 이후 불균형 규모가 축소되고 있음을 볼 수 있다. 만일 글로벌 불균형이 지속적으로 축소되고, 세계 총투자가 총저축을 상회하는 경우 실질이자율이 올라갈 수 있다. 이것을 가능케 하는 요인은 무엇이 있을까? 첫째, 중국이 수출을 줄이고 내수시장을 지속적으로 확대시켜 나가면 경상수지를 줄일 수 있다. 둘째, 유로존 주변부 국가들과 반대로 독일은 경상수지 흑자의 엄청난 성장세를 기록하고 있다. 유로존 균형회복은 구조개혁이 필요해 단시간에 해결될 것 같지는 않지만, 유로존 주변부 국가들이 회복하고 다시 성장하기 시작하면 독일의 경상수지 흑자는 조정될 수 있을 것이다. 셋째, 유가는 당분간 큰 폭의 상승없이 안정적일 것으로 예상되는데, 이때 석유수출국들이 지난 20여년 간 누렸던 높은 경상수지 흑자는 다시 보기 어려울 수 있다. 넷째, 미국의 수출 성장이다. 이러한 조건들이 갖춰진다면 글로벌 불균형을 완만하게 축소시키면서, 실질이자율에 상방압력을 가할 수 있다.

물론 최근 각 국 중앙은행 및 IMF 등에서 세계경제위기의 재발 가능성 등을 걱정하면서 외환보유고가 계속해서 적립되고 있는데, 이는 여전히 세계 총저축을 증대시킬 요인이다.

반대로 저(低) 인플레이션 및 저(低) 자연이자율이 뉴노멀(New Normal)로 자리잡는 경우, 통화정책 프레임워크는 반드시 조정할 수밖에 없다. 수요측면과 무관하게 구조적 요인에 의해 인플레이션이 낮아짐에도 불구하고, 중앙은행이 이 환경을 고려하지 않는다면 경제에 왜곡을 초래하기 때문이다. 현재의 통화정책 체계에서는 목표치를 하회하는 낮은 인플레이션이 곧 '수요부족'이라고 인식하기에, 중앙은행이 명목이자율을 인하하거나 낮은 정책금리 상황을 장기화하게 된다. 이는 중앙은행이 인플레이션을 통제하지도 못하면서 금리를 조절하는 것은 경제안정화라는 사명을 달성하기는 커녕, 오히려 경제를 왜곡시킬 수 있다. 그렇다면 중앙은행은 인플레이션이 목표치를 이탈하는 것에 어느 정도 인내심을 갖고, 금융안정에 보다 높은 가중치를 둘 필요가 있다.

사실 이 두 가지 분석 모두 통화정책의 처방은 (허무하게도)금리인상 필요성으로 귀결된다. 현재의 저인플레이션이 일시적이라 생각하는 사람은 호황기가 무르익었고 곧 인플레이션이 급등하리라 생각하기에 금리인상을 주장한다. 반면 현재의 저인플레이션은 중앙은행이 통제할 수 없는 구조적 요인에 의거한 것이므로, 지속된 저금리 환경 하에서 생성된 금융불안정을 예방하기 위해서 금리인상을 해야한다고 주장한다. 전자는 필립스곡선에 기초한 정책처방인 반면, 후자는 필립스곡선의 불신에 따른 정책처방이란 철학적 기초가 다르다.

이자율에 대한 Neo-Fisherism은 생략하자(길어지니까 힘들다...)

- 세계화, 인구구조 전환, 과다부채, 그리고 기술변화 등 아직은 긍정적일지 부정적일지 모를 여러 변화들이 뒤섞여 일어나고 있고, 머지 않아 우리의 미래와 경제환경은 크게 바뀔 것이라 생각한다. 아직 가보지 않은 길이라해서 방관하는 것은 옳은 방식이 아니다. 어렵고 더딘 것은 당연하다고 생각하지만, 태도(Attitude)가 중요하다. 미래에 경제환경들이 어떻게 전개될 지 흥미롭게 살펴보길 권한다. 또 경제는 우리의 삶이기에 가급적 지속적인 관심을 기울이길 권한다.

일편부터 재미있게 잘 봤습니다. 두 시간만에 교양 강의 한 학기 분량을 공부한 것 같아요. 논리적으로 빈 계단 없이 한 칸 한 칸 친절한 설명 감사합니다!

읽어주셔서 정말 감사드립니다!

부족한 게 많은 글임에도 도움이 되셨다니 큰 보람을 느낍니다 :)

아니 왜 이렇게 좋은 글에 사람들이........ @홍보해

엌...플라즈마 캐시 읽고 있었는데, 이렇게 홍보를 해주시다니..! 정말 감사드립니다.

글 볼 때마다 기술적 이슈에 대해 뛰어나게 분석하시는 걸 보면 정말 감탄이 나옵니다.

보면서 늘 많이 배웁니다! 좋은 글 또 올려주세요 :)

늘 재미있게 보고 있습니다. 과연 다음 조정때는 필립스 곡선이 어떻게 움직일지 궁금하네요. 경제학은 사회과학이라 절대진리는 거의 존재하지 않는 것 같습니다.

늘 읽어주셔서 감사하게 생각하고 있습니다 :) 저도 경제학은 첫 번째로 인간의 행동과 사고에 대한 학문이고, 동시에 인간이 모인 세계를 탐구하는 학문이라 보기 때문에 '불변의 진리'라는 건 없다고 믿습니다. 그러므로 역동적인 변화를 놓치지 않고 관찰하는 것이 중요한 것 같습니다.