Token Economy Studygroup 9주차 정리

2018년 5월 26일 강남역 D2 Factory에서 첫 TES 공개 세미나가 있었습니다. 이에 관한 요약 및 정리입니다.

1 ) 대한민국 ICO현황과 마케팅 사례 _ 홍준님

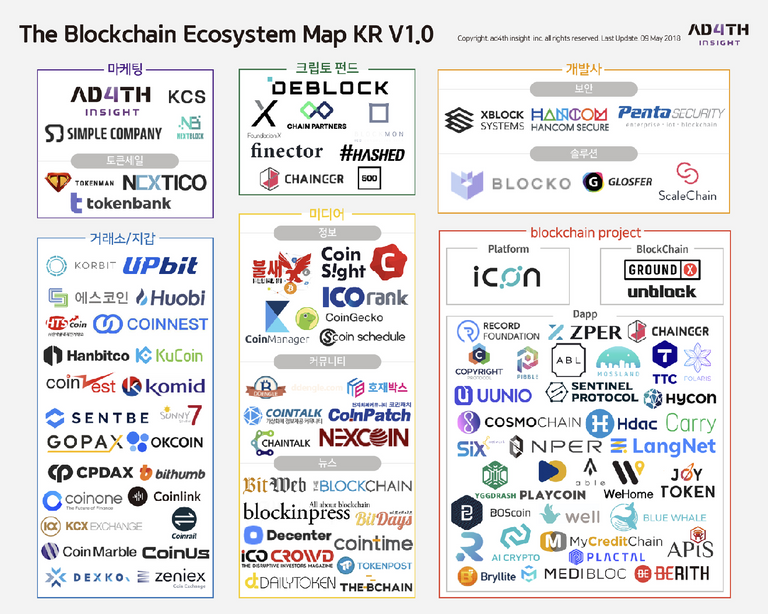

블록체인 생태계 현황. 토큰 세일의 경우 ICO 대행 회사들. 법적 모호함 존재. 크립토 펀드는 투자하는 회사. VC 행위를 암호화폐로 함. 이들은 투자와 EXIT도 암호화폐로 함. 개발사에는 보안 관련해서 하는 곳. 솔루션은 B2B나 B2G로 하는 회사. 블록코가 대표적. 거래소, 지갑은 많이 나와있음. 미디어는 정보 전달. 컨텐츠 제공 회사. 커뮤니티 형태로 정보 공유하는 플랫폼 존재.

블록체인으로 비즈니스를 하는 종류로는 플랫폼 사업이 있음. 대표적으로 iCON. 회사라기 보다는 재단. 그라운드X나 unblock은 다양한 서비스를 블록체인과 연계하는 것들 준비. ICO와 관련해서는 대부분 dApp들. 가시적인 성과나 실행이 나왔나? No. 올해 하반기부터 나올 것으로 생각.

ICO를 준비하는 회사는 50개가 넘음. 실제로는 200개 정도 생각(준비중인 것들 포함). 거래소도 24개 이상. 미디어도 23개 이상. 이들 미디어는 블록체인과 ICO 관련해서는 기존 언론보다는 더 심도 있음.

실제 ICO Case를 살펴보면 플랫폼 코인으로 한국을 대표하는 아이콘 프로젝트. 작년 9월에 시작. 플랫폼 형태로 dApp이 올라갈 수 있는 원천 기술을 가지고 ICO를 진행. 그러나 부가가치가 무엇이 나왔느냐 하는 것은 판단의 몫. 국내보다는 해외에서 인정받고 있음(모금액의 80% 정도가 해외에서 모금됨).

TTC 프로젝트. 리버스 ICO형태. 중국에서 인스타그램 같은 tataUFO를 서비스하는 회사에서 리버스 ICO한 케이스. 공식적으로 모집된 금액이 100억. 프라이빗을 합치면 200억 이상의 자금을 모집. 이제 성과만 보여주면 되는 경우임.

코스모 체인. 리버스 ICO. 퍼블릭으로 모은 금액은 50-60억. 프라이빗은 200억 정도. ICO가 자금 조달의 좋은 방법이지만 진정성이 있는 프로젝트인지 신뢰를 줄 수 있는 것은 어려운 일. 일반적으로 VC투자 받을 때 락인 기간이 2년인데 여기는 임원진들이 코스모 토큰 락인 기간을 4년으로 함(진정성이 있어 보임).

ZPER. P2P관련한 회사들이 얼라이언스로 들어온 케이스. 200억 가까이 모금. 다만 프로젝트를 leading하는 사람의 학력 문제 때문에 문제가 발생했었음. ICO는 이런 리스크를 갖고 있음.

Airbloc. 리버스 ICO. Ethereum 기반으로 서비스를 하겠다고 했다가 ICON(loop chain)도 포함하여 양쪽 다 하겠다고 함. 플랫폼과 플랫폼을 호환되게 하겠다는 것을 내세우는 플랫폼도 있기도 해서 괜찮음. 모바일 앱 시장을 예로 들자면 구글 스토어, 애플 스토어 양쪽 다 하겠다는 뜻.

MyCreditChain은 신용에 대한 부분을 개인에게 돌려주겠다는 컨셉. 최근에 ICO진행 중.

STAYGE. 팬덤을 tokenize하겠다는 프로젝트.

PLACTAL. 이오스 기반 dApp.

Yumerium은 한국분인데 회사는 미국에. VR Game. Reverse ICO.

Insureum은 zikto라는 회사가 Reverse ICO. 100억 이상 모금

weBloc은 ICO준비중.

ICO 마케팅 채널을 살펴보면 기본적으로 구글 광고나 페이스북에 ICO광고가 금지되어 있음. 그러나 ICO 말만 없으면 광고 가능. 그래서 Bounty Program을 제일 많이 함. 토큰에 관심 있는 사람들에게 마케팅하는 곳.

이것보다 더 나아가서 Air-Drop 이벤트. 그냥 나눠주는 것. 하지만 공짜로는 안주고 뭔가 가치를 제공할 때만 줌.

크립토 팬들이 모이는 곳은 텔레그램이나 커뮤니티 채널이나 카카오톡 오픈 채팅 같은 곳. 여기를 잘 관리하는 것이 제일 중요. 몇 만 명이 모이면 성공한다더라 이런 이야기도 있음.

ICO성공을 위해서는 무엇보다도 뛰어난 블록체인 기술과 프로덕트 그 자체가 중요. 이 외 파트너나 어드바이저, ICO마케터, 스피드와 타이밍, 팀워크와 체력 등도 중요.

2 ) Crypto Fund의 현재와 미래 _ 오현석님

크립토 펀드가 무엇인가? 사모(개인 및 기관을 모집하여 조성한 자금: Fiat or Crypto currency) ICO에 투자하여 이익을 거둬들이는 사모 투자 자본. 현실세계에서는 VC같은 것.

이더리움은 2014년에 ICO. 190억 정도 모집. 2016년부터 DAO가152M. 2017년은 파일코인이 262M. 아사리판 시작. 2018년 Telegram 850M. 대부분 2017년에 일어났음. 시장을 이끌어갔던 존재는 크립토 펀드. 프라이빗 세일에서 모금액의 30-50%를 투자. 2017년에만 167개의 크립토 펀드가 생김. 2018년에만 20개의 펀드가 조성됨. 사실상 작년에 폭발한 시장인것은 맞음. 대한민국을 넘어 전세계적으로 지금 overwhelming.

작년에 크립토 펀드 수익률이 3,000%. <-- Average return. 50명 정도 있는 크립토 펀드에서 투자를 직접 진행하는 사람은 3명. 아무거나 하나씩 투자하는 것. 스타트업 투자는 10x라고 함. 10배 이상 하면 성공한 것. 근데 크립토는 3000%. 이게 정상적인 시장인가? No. 지금 뚝뚝 떨어지고 있음. 올해 말까지 한 10%는 없어질 것. 이미 5-6개 크립토 펀드가 문을 닫음.

사실은 VC와 유사. 스타트업에 투자하는 것. VC는 스타트업 대표도 만나고 재무제표도 보고 미친듯이 실사를 함. 국내는 VC 펀드에 나랏돈이 묶여 있어서 재무 실사도 무조건 해야하는 규제도 있음. VC와 크립토 펀드가 같을까? VC는 5-10년 기다림. 사업을 천천히 기다려 주면서 성공을 기원. 크립토 펀드는 투자 프로젝트가 리스팅만 되면 돈을 빼는 것. 사실 Vesting period가 있다. 락업 기간같은 것. 하지만 1-2년, 길어도 3년안에 유동성을 가져갈 수 있는 것. VC는 Full Due Diligenge. 피투자 회사를 깊게 살펴 봄. 그런데 크립토 펀드는 Quick Due Diligence. 깊은 실사를 하지 않음. 몇 십억 투자하는데 되게 간소하게 투자. VC는 우선주로 사옴. 여기는 다양한 조건이 있음. 돈을 주기 전까지는 VC가 갑. 투자한 이후는 을. 해당 회사가 잘 성장하기를 바랄 수밖에 없음. 크립토 펀드는 ICO 직전까지 관심이 많음. ICO성공에만 관심. 마케팅, 네트워킹, 투자자 유치 등. ICO이후는 관심 없음. 약간의 hedge fund와 비슷. 민간 자본을 모아서 고수익에 사업에 투자. 하이 리스크 하이 리턴 사업.

크립토 펀드가 전 세계적으로 보면 굉장히 많음. 국내에도 하나 둘 씩 등장. Pantera는 엄청난 사이즈. 국내에서는 hashed. Icon가 함께 성장하면서 국내에서 큰 투자펀드로 성장.

작년까지는 돈 넣고 돈 먹는 말도 안되는 시장이었다면 올해는 조금 다름. Andreessen Horowitz와 같은 Top VC가 크립토 펀드를 조성하려고 함. 여기 파운더가 블록체인에 꽂혀있어서 크리스 딕슨을 내세운 펀드를 조성. 얘네는 기존 VC보다 훨씬 많은 역량을 투자한 회사에 쏟고 있음. 끈끈한 파트너가 되고 싶어함. 그래서 이런 애들이 들어왔다는 것은 돈 먹고 돈 넣기가 힘든 상황이 왔다는 뜻. 돈은 되게 Commodity. 파트너가 되어서 같이 성장할 수 있는 크립토 펀드들이 성장할 것.

그래서 나온 것이 DEBLOCK. Investor가 아니라 accelerator같은 것. 우리는 early stage에 있는 블록체인 프로젝트를 도와주는 것을 하고 있음. 크립토 세상이랑 현실을 잘 연결해야 함.

3 ) Token Economy and Case Study _ 이희우님

Token Economy를 얘기하려면 주식회사 이야기를 해야 함. 주식회사는 동인도회사에서부터 시작. Dutch East India company. 배가 난파되면 소수의 투자자들이 큰 손실. 돈을 대중으로부터 조달 방법 고안. 대중으로부터 자금을 조달하는 데 증표로 주식을 주자. 주식을 발행해서 자금 조달하는 것 까지는 좋은데 환급성이 없어지기 때문에 주식을 발행하면서 거래소까지 만들었음. 환급성이 부여되니깐 주식으로 많은 돈을 조달할 수 있게 됨.

주식회사가 성장해 오다가 주주가 부를 독점하는 문제가 발생. Facebook, Youtube, Twitter, Tencent 등 사용자 기반 서비스의 경우 콘텐츠를 생산한 사용자는 무시된 채 일부 주주가 그 부를 독점함. 이를 해결하는 방법들이 크립토 기반으로 조성되기 시작.

영국에서 협동조합이 등장. 협동조합 원칙을 발표했는데 지금도 쓰임. 협동조합 원칙은 블록체인 원칙이랑 비슷.

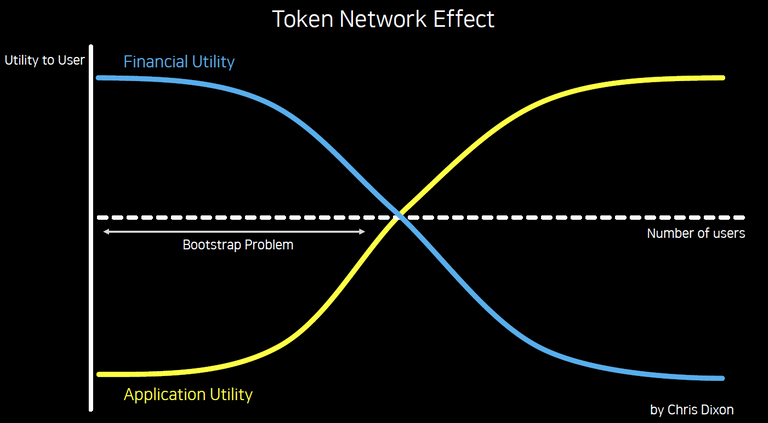

Internet이 등장하면서 digital goods에 대한 무한 복제, 빠른 scale이 가능. 고객들하고 접점을 갖고 있는 회사. 검색이든, 커머스든 이런 회사들에게 부가 집중되는 현상이 발생. 이런 회사들도 전통적으로 자금을 조달해서 회사를 키우기에는 상당한 시간이 걸림 이를 bootstrap problem이라고 함. 서비스 가치가 낮고 자금도 없을 때 기나긴 death valley를 지나다가 임계점을 거쳐 완숙기로 접어드는 형태를 보임.

그런데 토큰이 생기면서 이런 것들을 개선할 수 있는 방법들이 많이 생김. 서비스 가치가 낮을 때에도 자금적 측면을 극도로 전면에 두면서 성장할 수 있게 됨. Financial utility를 초반에 확보해서 service utility가 낮아도 성장 기간을 단축시킴.

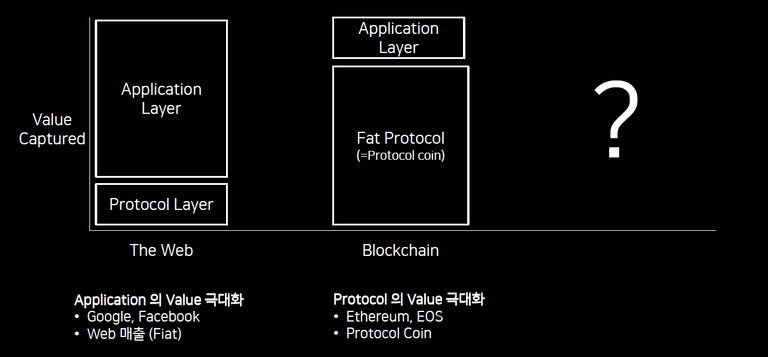

네트워크도 변화가 있음. Broadband network에서 social media network로. 페이스북같은 것. 최근에는 blockchain network로 넘어가는 중. 대표적인 것이 이더리움. Ethereum.

프로토콜 가치도 변화하는 중. TCP/IP는 프로토콜 기반으로 가져가는 가치가 작았고 그 위에 올라간 구글 같은 앱들이 가치를 가져감. 그런데 블록체인은 화폐를 다루기 때문에 프로토콜 쪽으로 가치가 집중되는 중. 이를 Fat Protocol이라고 부름. 프로토콜 기반의 화폐들이 가치를 다 가져가는 것. 이더리움이 가치를 가져가고 ERC20 토큰들은 가치를 못 가져가는 것. 블록체인 시대에는 프로토콜 역할을 하는 코인들이 대부분의 value를 가져가는 게 fat protocol concept이다. 그런데 이런 현상이 계속 유지될까? 아직은 모름.

토큰 이코노미를 가능하게 한 것은 블록체인 기술들. 비트코인이 대표적. 화폐 발행권이 국가 뿐만 아니라 개인/단체도 갖게 됨. 화폐의 역사를 보면 commodity 돈에서 fiat money로. 여기서 crypto money로. 크립토는 탈국가, P2P, 초가분성, 자율적의사결정, smart contract도 넣을 수 있음. 그런데 너무 많은 크립토가 있어서 언젠가는 단순화 되면서 몇 개 화폐 위주로 재편되지 않을까. 그런데 크립토만 나왔다면 유동성이 해결 안되었기 때문에 crypto exchange가 나옴. 비트코인이 나오고 1년뒤에 거래소가 등장. 시장도 만들어지고 암호화폐도 있으니 이를 통해 자금을 조달하는 ICO가 등장. 2013년 7월 마스터 코인이 첫 ICO. $5M. 이 후 이더리움이 나오면서 ICO의 대중화가 펼쳐짐. 2017년 342개. 총 $5.4B. average $16M. 올해 벌써 202개 ICO. 총 $6.3B. 평균 $31M. 블록체인 기술과 암호화폐와 거래소와 ICO가 합쳐져서 토큰 이코노미가 가능해짐.

토큰 이코노미는 광의적 의미로 보면 블록체인과 암호화폐로 가능해진 새로운 경제 시스템. 경제 체제와 의사결정 구조까지 영향을 주는 거대한 움직임. 협의적 의미로 보면 모든 이해관계자에게 합리적으로 혜택이 돌아가는 게임 이론과 인센티브 기반의 토큰 설계.

An operating system for a new type of economy.(blockchain hub).

토큰 이코노미 구축 4요소. 토큰 사용자들에게 충분한 혜택 제공. 얼리 어답터에게 인센티브 제공. 얼리 어답터가 토큰 생태계 안으로 신규 사용자들을 유입할 수 있게 추가 인센티브 제공. 토큰 프로젝트의 성장에 따른 혜택을 투기적 성향 ICO참가자들에게도 제공.

우수한 토큰 경제 설계시 고려사항으로는 디스카운트, 독점적 멤버십, 네트워크 경제, 빅데이터 활용, 미들맨 소멸, 내부 지급결제 시스템, 토큰 수요공급의 조화 등이 있음.

Steemit 사례. 스팀의 3원칙. Financing / sweat equity / credit union. 우선 모든 방식의 자본 조달은 중요함. 두 번째로 노동에 대한 보상도 자본 만큼 중요. 세 번째는 협동조합의 원칙. 투자자이면서 조합원임. 우리가 투자자이면서 생산자이면서 소비 주체임. 누가 abusing하는 정보를 생성하면 커뮤니티가 단속함. 감독 기관이 없이 우리 자체적으로 정화. 이것이 스팀 커뮤니티의 의무. 스팀 문제해결 방식.

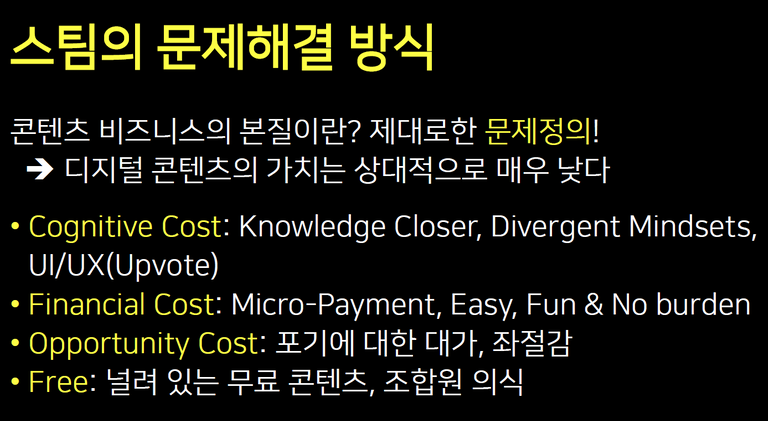

한편 컨텐츠 비즈니스의 본질이란? 디지털 컨텐츠의 가치는 상대적으로 매우 낮음. Cognitive cost: knowledge closer, divergent mindsets, UI/UX(Upvote). 지식에 접근해 가는 과정에 너무 큰 인지적 비용이 든다는 것. 시간을 투자하여 읽어보았는데 글이 쓰레기면 돌아버림. Financial Cost: micro payment, easy, Fun & No Burden. 금융비용도 해결해야 함. 글이 0.001원의 가치가 있다고 해보자. fiat으로는 못주니 크립토로 줘야함. Opportunity cost. 인지 비용이랑 비슷. 디지털 컨텐츠는 널려있음. Free라는 것. 그렇다면 왜 스팀잇이냐. 우리가 조합원이고 투자자고 생산자이기 때문에 Free 문제를 이렇게 풀었음.

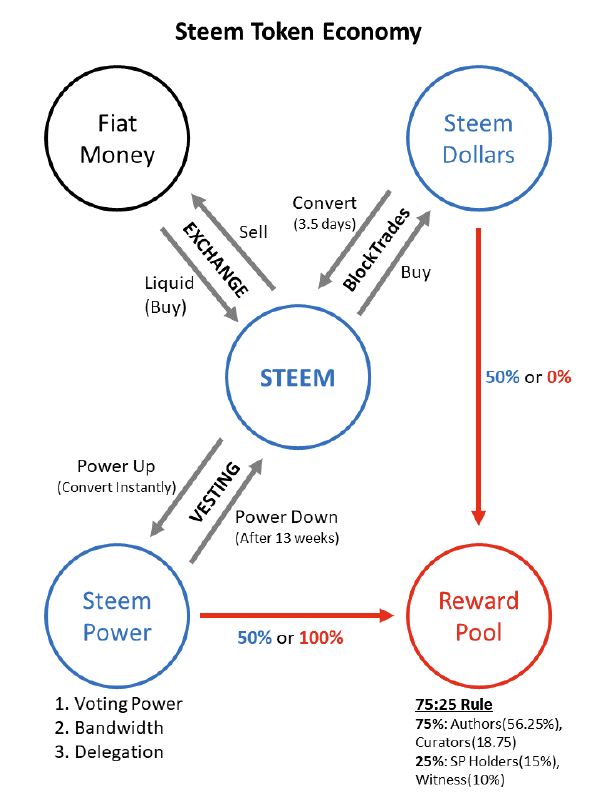

다음은 스팀의 토큰 이코노미 구조도.

4 ) Blockchain Governance 블록체인에서의 거버넌스 이해 _ 홍승진님

블록체인 프로젝트의 방향, 변경에 대한 의사결정은 누가 어떻게 할 것인가.

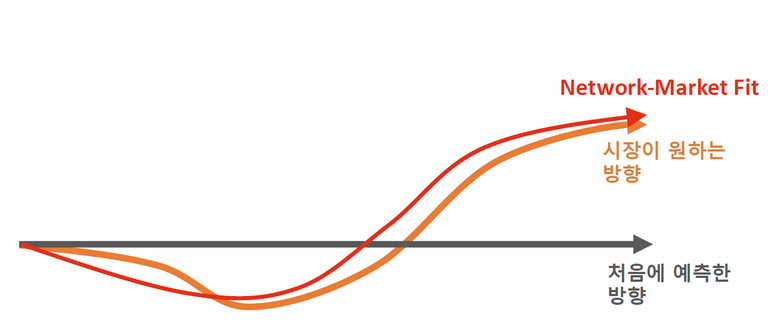

시장이 원하는 제품을 저격하기 어렵고 시장은 변하기 때문에 그것에 맞춰서 제품을 수정을 해야 함. 처음 예측과 시장이 가는 방향이 다르기 때문에 갭을 줄여야 함.

비트코인의 블록 사이즈가 1MB. 3000개 거래까지는 가능. 이걸 넘는 순간 transaction은 네트워크를 떠돌게 됨. 비트코인은 2009년에 시작되어서 2018년까지 거의 바뀐 것이 없음. 블록체인 프로젝트를 시작할 때 Network-Market Fit을 하려면 어떻게 해야 할까.

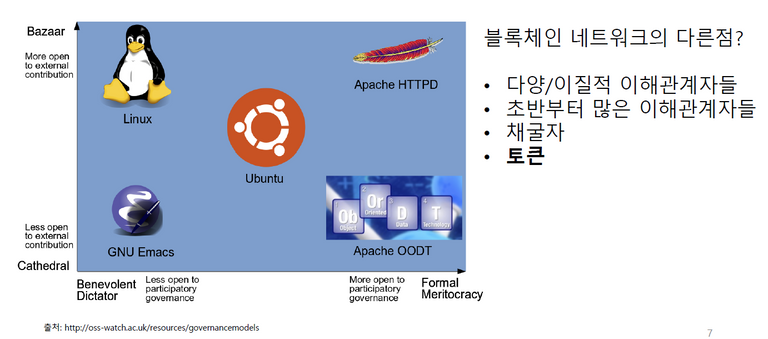

오픈 소스 프로젝트가 어떤 의사결정을 했는가. 비트코인은 4사분면. 이더리움은 3사분면. 그런데 오픈 소스 프로젝트는 토큰이 없음. 그리고 블록체인은 다양한 이해관계자들이 너무 많음.

코인 팔고 떠나기 쉬움. 의사결정권을 쥔 사람이 마음대로 할 수 없음. 잦은 하드 포크는 네트워크에 해가 될 수 있음. 그리고 제품의 빠른 수정이 어려움. 그래서 어떻게 네트워크 마켓 핏을 빨리 찾을 것이며 pivot은 어떻게 할 것인가.

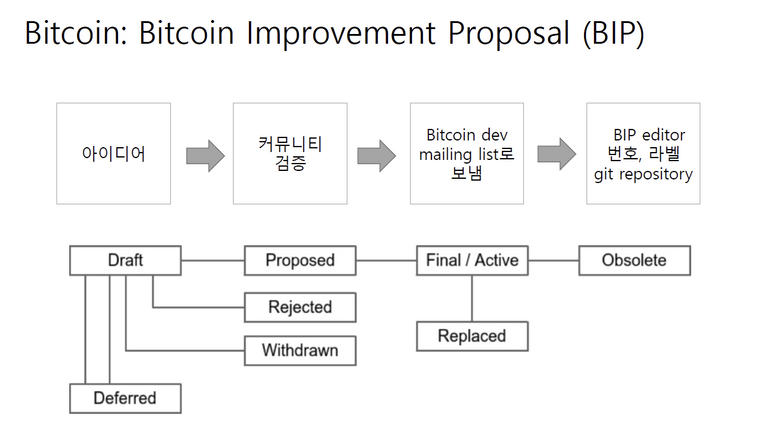

비트코인은 bitcoin improvement proposal(bip)가 있음. BIP를 누가 결정하는가. 채굴자들이 결정.

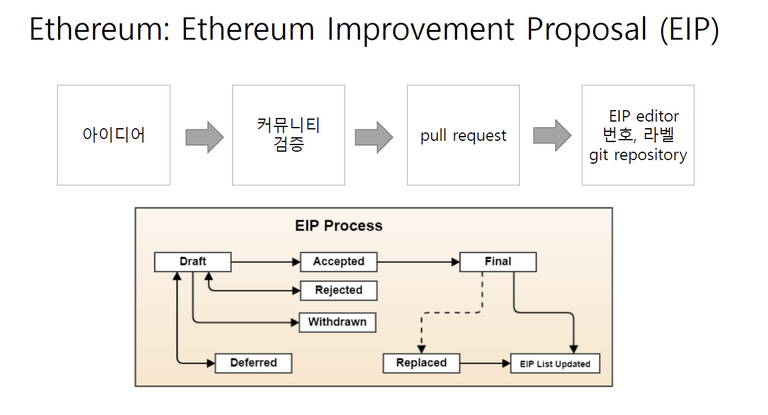

이더리움도 비슷. EIP. 비탈릭 뷰테린이라는 founder가 존재. ERC20은 제품 수정이 안됨. 그럼 나중에 문제 생기면 어떻게 수정하지? 메디블록이 설계해 놓은 게 있는데 이게 실제로 그대로 될까? no. 세상이 원래 그런 것. 수정이 필요할텐데 어떻게 할 것이냐. 그래서 메디블록 자체 네트워크를 만듬. 블록체인 코어와 메디블록 서비스 기술에 대한 제어권을 모두 갖고 있을 경우 소비자의 요구에 빠르게 대응할 수 있기 때문. ERC20 토큰으로 하면 채굴자가 없음. 자체적인 블록체인 네트워크가 있으면 마이너, 밸리데이터가 있을 텐데 얘네들은 어떻게 할 것이냐 하는 문제가 또 발생. 어찌되었든 토큰으로 하는 것보다는 수정 측면에서 나음.

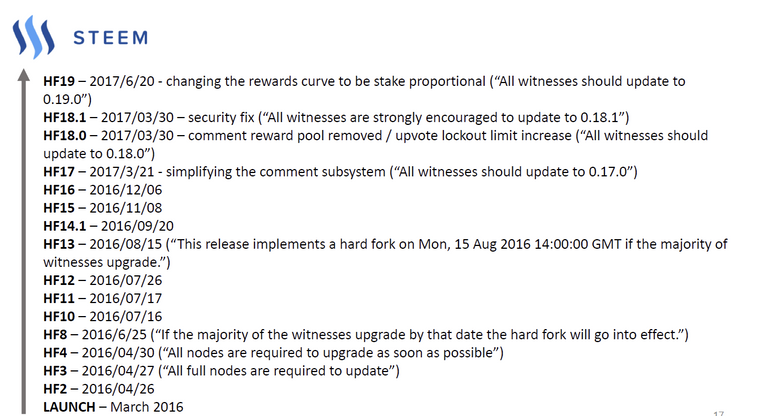

스팀은 거버넌스 측면에서 아주 잘하고 있음. 스팀잇 자체가 앱이기 때문에 자주 업데이트를 해야 함. 그래서 출시 이후 20번 정도 하드포크를 했음. 사용자 요구에 맞게 잘 적응했음. 증인 20명이 시스템 업그레이드를 하면 하드포크 했음. 개발자들이랑 증인이랑 친함. 개발자들이 코드 업그레이드를 하면 증인들이 업그레이드를 해줌. DPOS이기 때문에 가능한 방식. 스팀잇 같이 사용자와 맞닿아 있는 서비스는 이렇게 하는 게 좋음.

대쉬는 시총 기준으로 12조. 얘네들은 마스터 노드가 존재. 얘네들은 PrivateSend & Instant send / 투표를 함. 현재 기준으로 4800개 정도 마스터 노드. 대량 5억원 이상 staking해야함. 리워드의 45%는 마스터 노드가 가져감. 처음에 5대쉬를 내면 누구나 프로포절 하면 됨. 비트코인과 다르게 빠르게 의사결정을 할 수 있음.

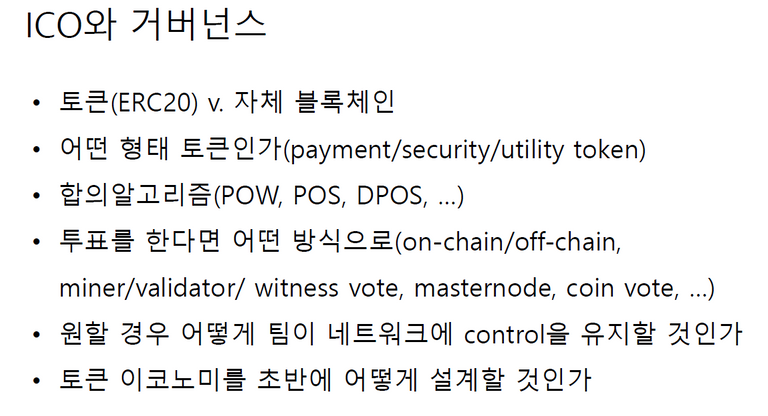

ICO를 생각하고 있다면 반드시 거버넌스를 생각해봐야 함. 토큰으로 할 것이냐 자체 블록체인으로 할 것이냐. 토큰이 payment/security/utility냐. 합의알고리즘은 어떻게 할 것이냐. 부표를 한다면 어떤 방식으로 할 것이냐. 온체인/오프체인. 마이너/밸리데이터/증인투표/마스터노드 등. 탈중앙화 되어 있지만 팀이 네트워크에 control을 유지할 것인가. 토큰 이코노미를 초반에 어떻게 설계할 것인가 등.

5 ) Smart Media Tokens Whitepaper Review _ 정두식님

SMT 한줄 요약 : “SMT와 함께라면 스팀잇 같은 사이트 만들기 어렵지 않아요”

컨텐츠를 Tokenization을 한다면 어떻게 할 것인가를 배울 수 있음. SMT는 웹사이트나 앱이나 온라인 커뮤니티에서 펀딩을 하거나 돈을 모으거나 유저를 모으려 할 때 사용할 수 있음. 컨텐츠 생산자와 큐레이터에게 토큰으로 보상을 줄 수 있는 스팀잇과 같은 시스템 구현에 최적화. Programmable보다 configurable에 가까움. 이건 built in ICO & Market이기 때문에 가능. 이더리움이 general purpose의 cpu라면 SMT는 컨텐츠에 관련해서 사용되기 때문에 gpu같은 것.

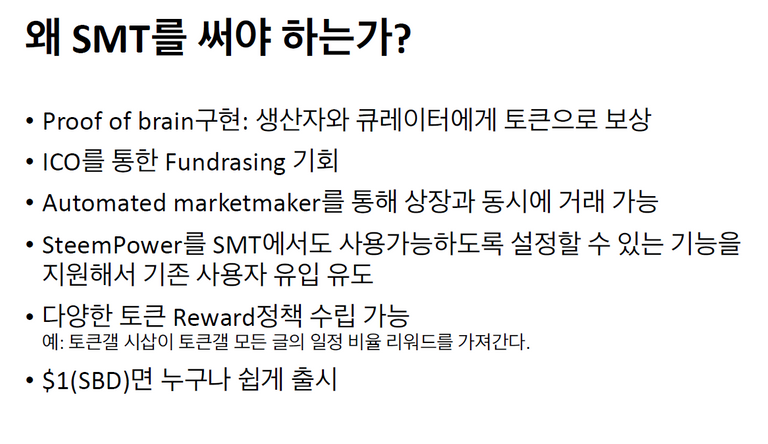

왜 SMT를 써야 하는가. Proof of brain 구현. 컨텐츠 제공하고 보상을 받는 구조. ICO를 통한 펀드레이징 기회도 있음. AMM(Automated Marketmaker)를 통해 상장과 거래 가능. 스팀파워를 SMT에서도 사용가능하기 때문에 기존 사용자 유입 유도. 다양한 토큰 보상 정책 수립. 1 SBD면 누구나 출시 가능.

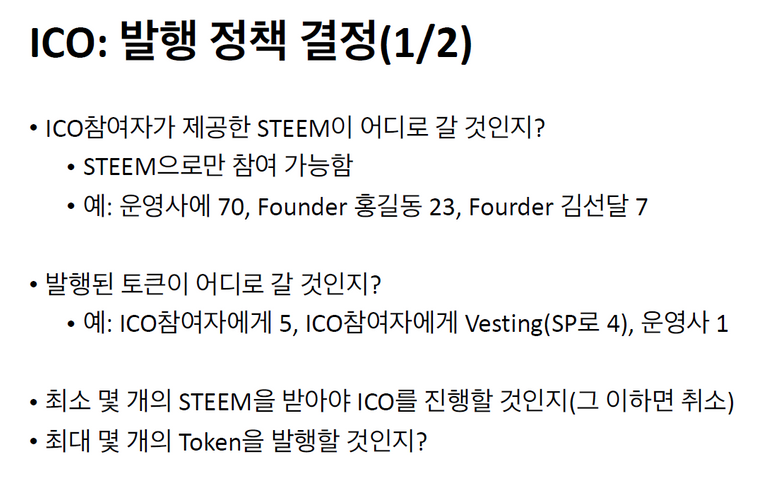

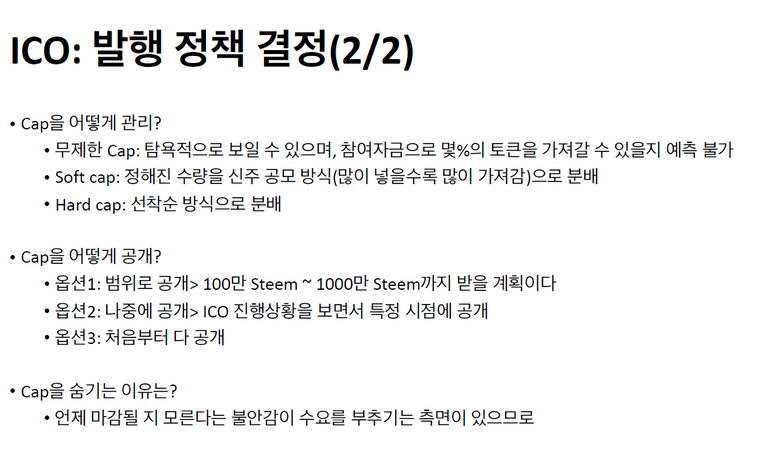

어떻게 ICO를 하나. 출생신고를 해야 함. 1달러를 내고 번호판을 받는 것. 토큰 생성해서 이름을 정하면 여러 가지 발행 정책을 결정해야 함.

가령 ICO 참여자가 제공한 스팀이 어디로 갈 것인지. 운영사에 얼마, 파운더에게 얼마 등등. 발행된 토큰이 어디로 갈 것이냐. 이런 것들을 프로그래밍하는 게 아니라 선택할 수 있음.

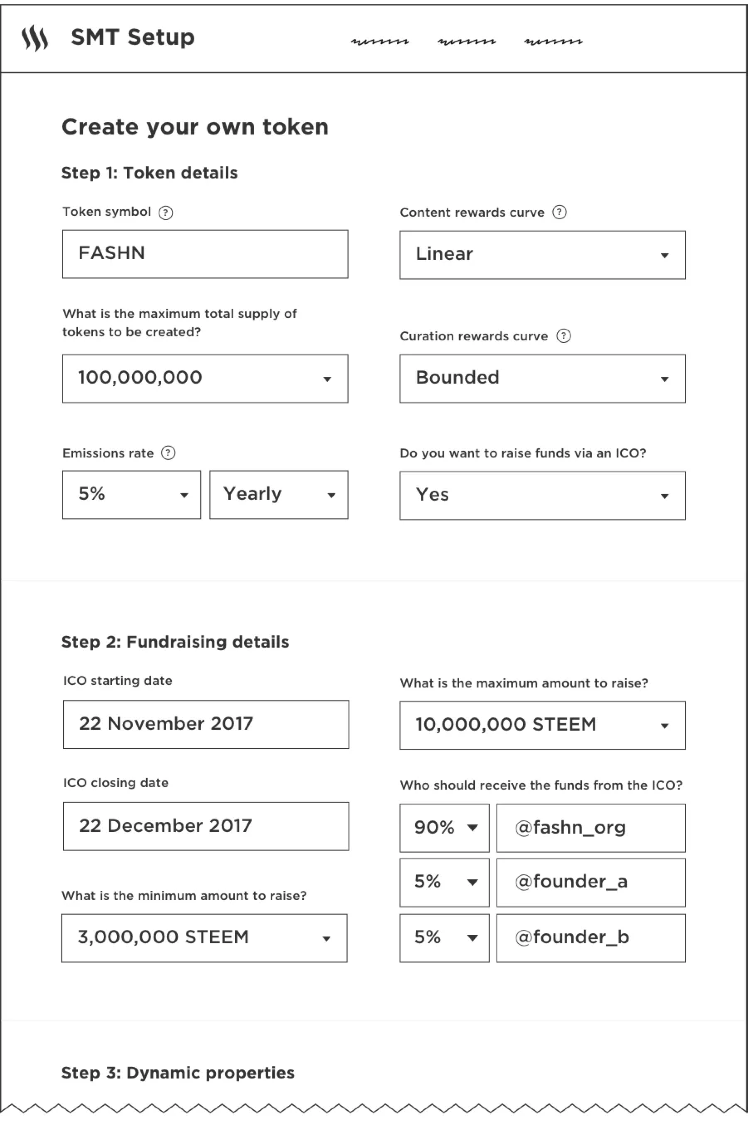

그리고 캡 관리도 가능. 무제한 캡은 안됨. 소프트 캡은 신주 공모 방식으로 분배. 하드캡은 선착순 방식으로 분배. 캡 공개도 옵션이 3가지. 이런 옵션을 두는 이유는 캡을 두면 언제 마감되는지 알 수 있기에 이를 막아서 언제 마감될 지 모른다는 불안감을 일으켜서 수요를 부추김.

다양한 설정들을 통해서 각종 선택지를 고를 수 있음.

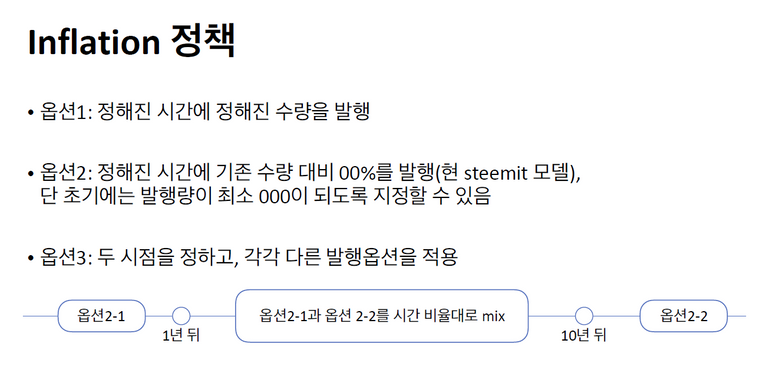

그리고 inflation 정책도 정할 수 있음.

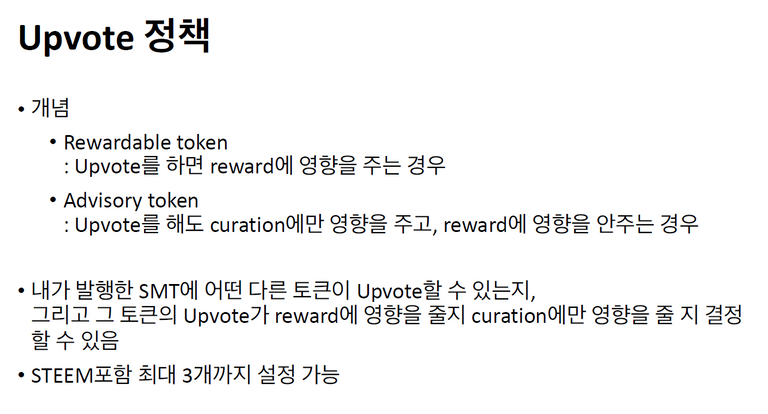

Upvote 정책도 결정. Rewardable token과 advisory token.

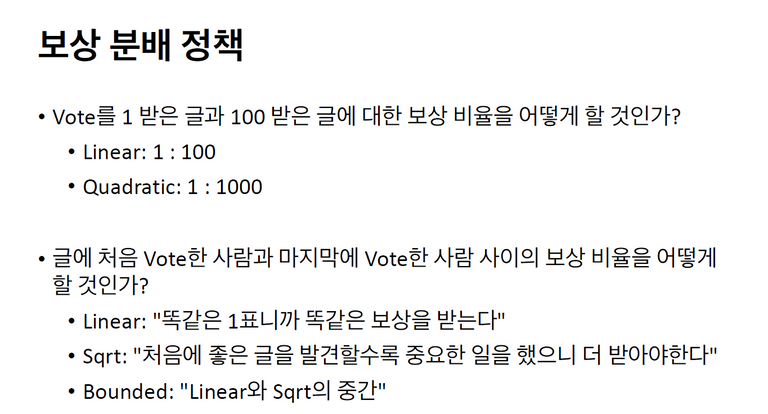

보상 분배 정책도 정해야함. linear하게 가져가도록 혹은 quadratic하게 가져가도록. 그리고 처음 vote한 사람과 마지막에 vote한 사람 사이의 보상 비율을 어떻게 할 것인가.

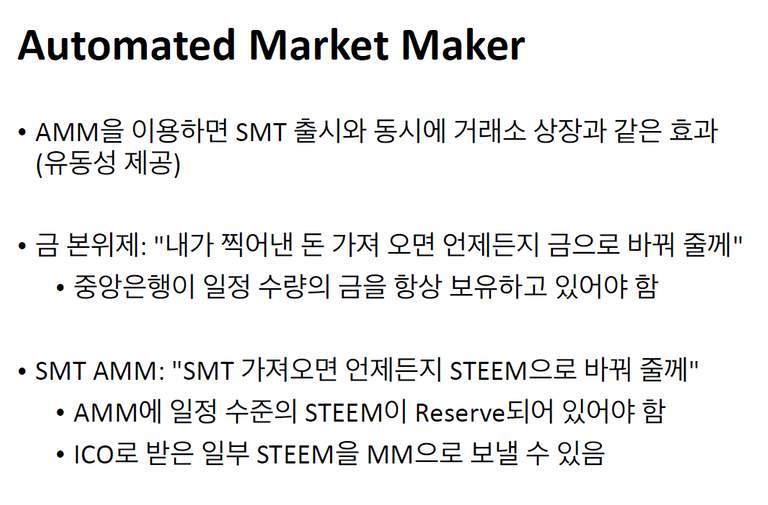

다 하고 나면 SMT를 상장. 스팀은 ICO와 동시에 상장할 수 있는 구도. 이를 Automated Market Maker라는 개념. 바로 유동성 제공. 그리고 스팀과 교환하지 않고 다른 토큰이랑도 교환할 수 있는 DEX(탈중앙 거래소)를 만들 계획.

스팀이 이런걸 왜 만들었는가. SMT를 만든 이유. 거래 비용 없고 proof of brain도 구현. 컨텐츠에 최적화된 서비스. 이들이 이걸 왜 만들었을까. 당연히 스팀의 수요 창출 때문. (당연히 기본적으로 steemit, inc가 잘 먹고 잘 살려고.)

펀드레이징이 필요없으면 SMT를 사용할 필요가 없음. 이런 경우 Steem Connect 사용하면 됨. ‘사용자 보상만 있으면 된다’하는 경우임. 근데 ‘ICO까지 필요하다’하면 SMT. 그런데 이 둘다 플랫폼으로써 스팀의 수요 창출을 위한 수단.

좋은 글 잘 보았습니다:) 감사합니다!!

좋은 글 잘 보고 갑니다 :) 감사합니다 !!